Potřebný projekt s nesprávným načasováním. Sněmovna reprezentantů schválila iniciativu Donalda Trumpa na snížení daní. Prezident doufá, že pomůže stimulovat ekonomiku a kompenzovat nedostatky v obchodní politice. Problémem je, že investoři se nyní soustředí na fiskální obavy po snížení ratingu USA. Obavy, že by tento plán mohl během následujících 10 let nafouknout rozpočtový deficit o 2,7 bil. dolarů, vedou k poklesu indexu S&P 500.

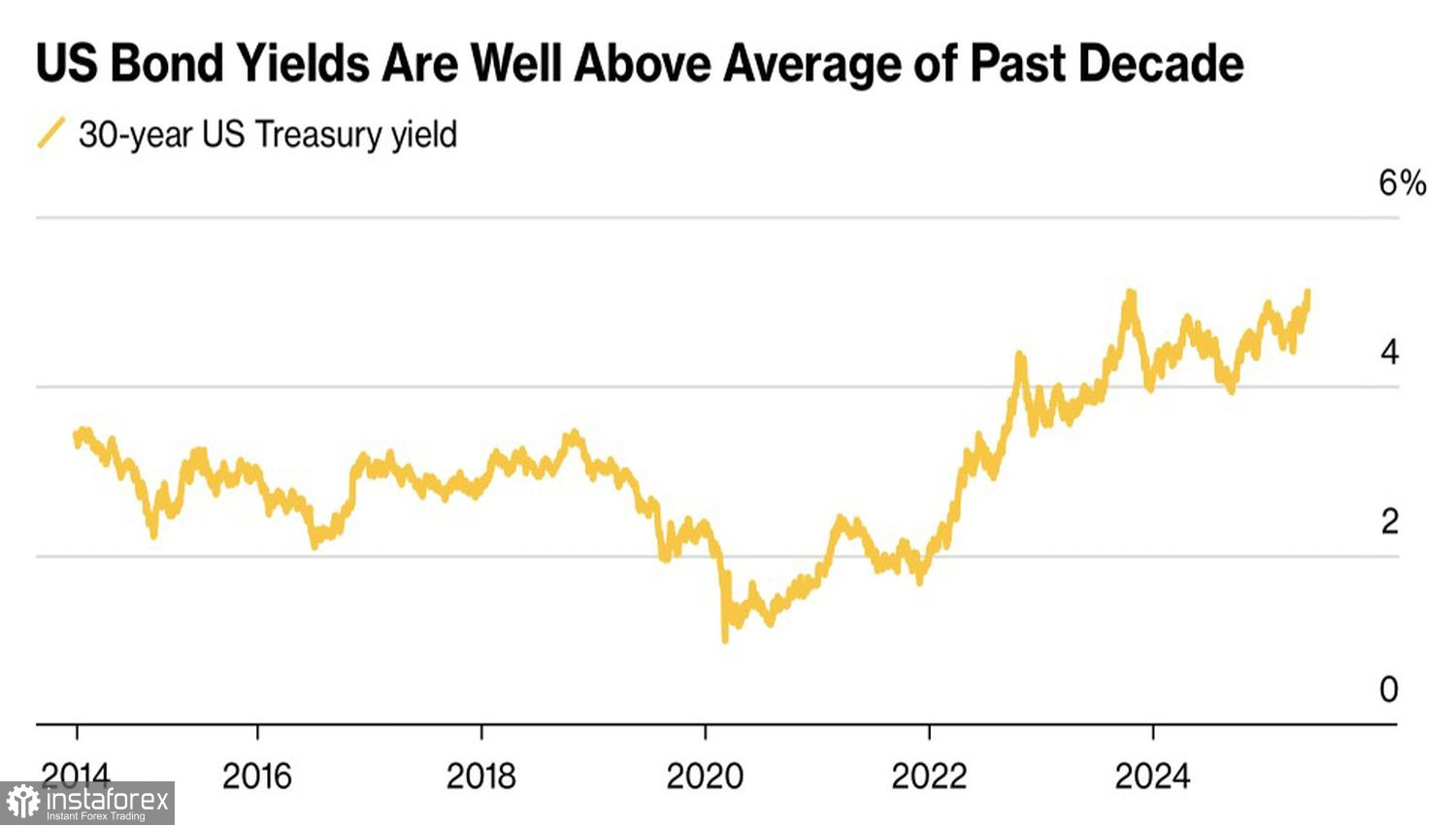

Větší deficit znamená zvýšenou emisi amerických státních dluhopisů, jejichž výnosy rychle rostou. To není překvapení — investoři požadují vyšší výnosy. Dopady se projevují i na dalších trzích – mnozí připomínají krize státních dluhů v USA v 90. letech, v eurozóně v roce 2010 a ve Spojeném království v roce 2022, kdy vlády byly donuceny upustit od svých plánů.

Dynamika výnosů amerických státních dluhopisů

Agentura Moody's ve svém snížení ratingu varovala, že federální dluh USA by mohl do roku 2025 vzrůst ze současných 100 % na 134 % HDP. Pokud Bílý dům tento problém urychleně nevyřeší, rally výnosů dluhopisů bude pokračovat – což je špatná zpráva pro spotřebitele, kteří budou čelit vyšším úrokovým sazbám z úvěrů, i pro ministerstvo financí, které musí platit více ze svých půjček. V konečném důsledku utrpí i širší ekonomika.

Zatímco Washington ruší cla a výnosy z dluhopisů rostou, banky UBS a Goldman Sachs doporučují "barbell" strategii: nákup akcií zaměřených na spotřebitele a zároveň prodej akcií z realitního sektoru, které jsou citlivé na růst úroků. Rozdíl ve výkonnosti těchto sektorů je nejvyšší od roku 2023.

Relativní výkonnost: Spotřebitelské akcie vs. akcie nemovitostí

Fiskální obavy znovu probudily volatilitu trhu, která se předtím po obchodním příměří mezi USA a Čínou zklidnila. Tato situace pravděpodobně přetrvá, dokud investoři nezískají jasný obrázek o rizicích rozpočtového deficitu. I kdyby k žádnému defaultu na státních dluhopisech nedošlo, poptávka po nich — zejména ze zahraničí — zůstane slabá. Vysoké výnosy se tak mohou udržet déle, což je medvědí signál pro S&P 500.

Je tedy překvapením, že široký akciový index ignoroval pozitivní květnový kompozitní PMI z USA a také prohlášení člena FOMC Christophera Wallera, že Fed obnoví cyklus měnového uvolňování ve druhé polovině roku, pokud cla zůstanou kolem 10 %? Když trh ovládne strach, dobré zprávy se prostě ignorují.

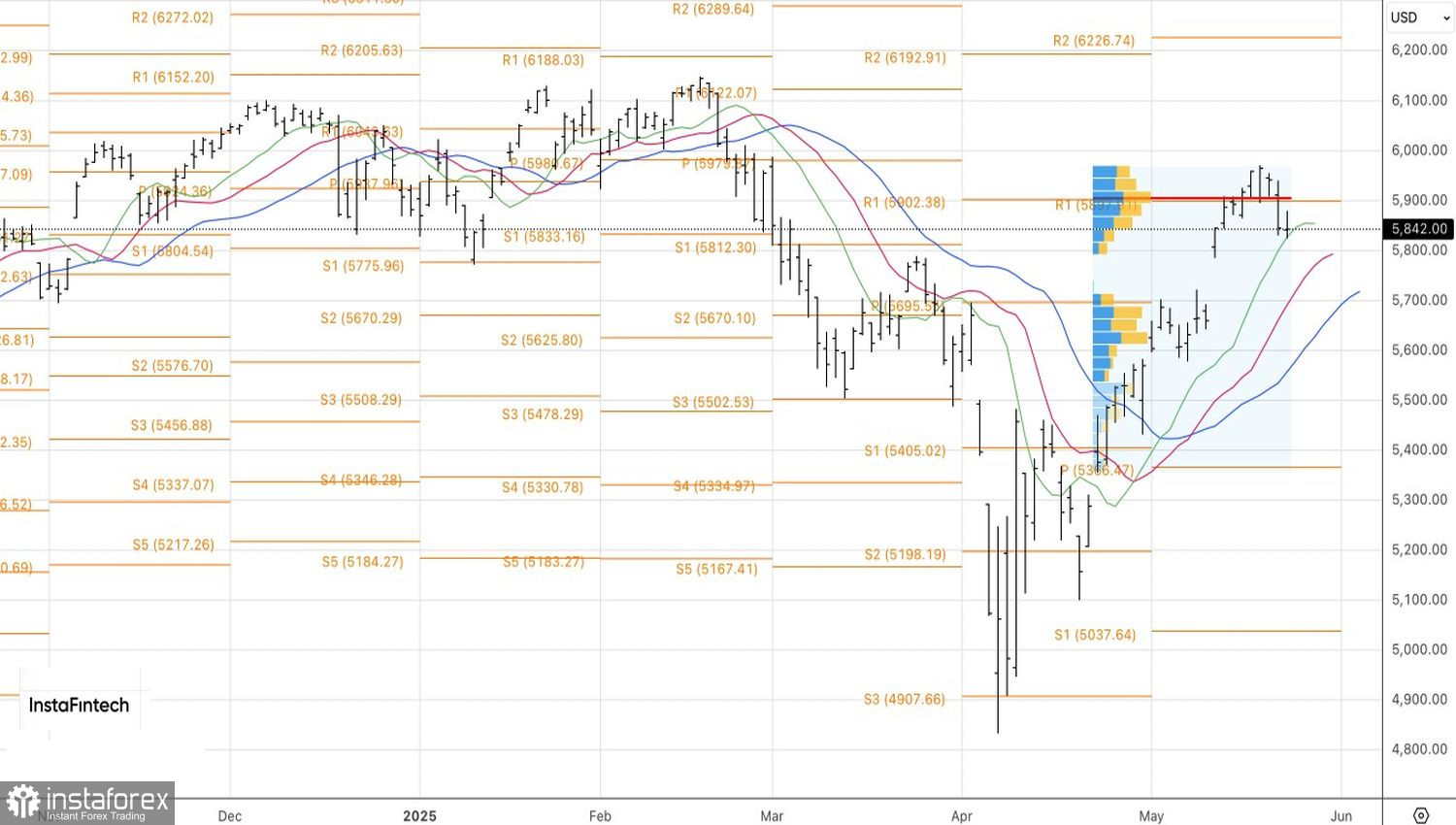

Technický výhled

V denním grafu vytvořil index S&P 500 formaci doji po širokém denním rozpětí, což značí nejistotu. Krátké pozice je vhodné navýšit při poklesu pod 5825, dlouhé pozice lze zvážit při průrazu nad rezistenci 5905.

Čeština

Čeština

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Українська

Українська Română

Română