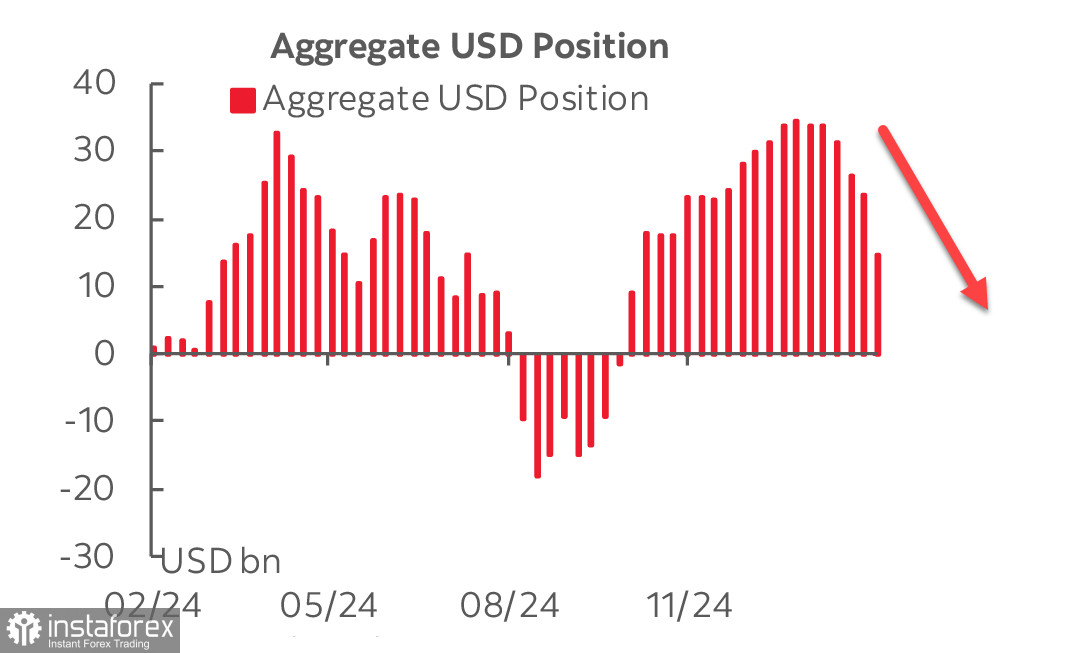

Le rapport de la CFTC publié vendredi a révélé une impulsion inattendue en faveur des ventes de dollars, la position longue totale spéculative sur le USD contre les principales devises diminuant de 8,2 milliards de dollars pour atteindre 15,4 milliards de dollars.

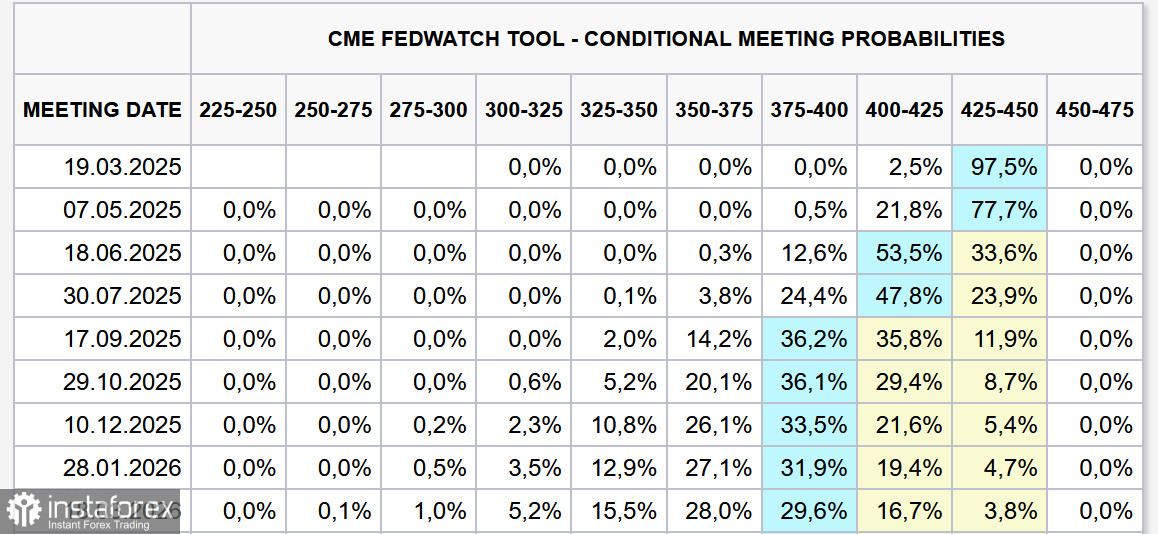

Les changements les plus significatifs se sont produits au niveau du yen et de l'euro, chaque devise ajoutant plus de 3 milliards de dollars en positionnement contre le dollar. Bien que de tels changements dans le yen aient été anticipés, la réduction drastique des positions courtes sur l'euro—de près de moitié—est survenue de manière inattendue. Les investisseurs réagissent peut-être à la potentielle désescalade des tensions géopolitiques en Europe suite aux négociations réussies entre les États-Unis et la Russie à Riyad. Quelle qu'en soit la raison, le message principal est clair : le dollar perd rapidement son élan haussier. Les attentes concernant la politique de la Fed ont également évolué. Selon les données des futures du CME, le marché anticipe désormais trois baisses de taux cette année, et le rendement du Trésor à 10 ans est tombé à un plus bas de près de trois mois, affaiblissant encore plus l'attrait du dollar pour les preneurs de positions longues.

Les changements les plus significatifs se sont produits au niveau du yen et de l'euro, chaque devise ajoutant plus de 3 milliards de dollars en positionnement contre le dollar. Bien que de tels changements dans le yen aient été anticipés, la réduction drastique des positions courtes sur l'euro—de près de moitié—est survenue de manière inattendue. Les investisseurs réagissent peut-être à la potentielle désescalade des tensions géopolitiques en Europe suite aux négociations réussies entre les États-Unis et la Russie à Riyad. Quelle qu'en soit la raison, le message principal est clair : le dollar perd rapidement son élan haussier. Les attentes concernant la politique de la Fed ont également évolué. Selon les données des futures du CME, le marché anticipe désormais trois baisses de taux cette année, et le rendement du Trésor à 10 ans est tombé à un plus bas de près de trois mois, affaiblissant encore plus l'attrait du dollar pour les preneurs de positions longues.

La réponse du marché aux premières mesures politiques de Trump a été quelque peu inattendue. Au lieu de se concentrer sur le risque d'une inflation croissante — une conséquence largement discutée des politiques économiques pro-inflationnistes de Trump — les investisseurs ont soudainement tourné leur attention vers la possibilité d'un ralentissement économique et d'une récession imminente. En conséquence, les anticipations de baisses des taux de la Fed sont devenues plus agressives, suggérant que le marché perçoit les risques inflationnistes comme s'affaiblissant plutôt qu'en se renforçant.

En surface, la guerre tarifaire devrait bénéficier à l'économie américaine. Le Secrétaire au Trésor, Scott Bessent, après la visite de la délégation ukrainienne à Washington, a déclaré que les tarifs devraient générer des revenus substantiels pour le budget américain, ce qui est crucial compte tenu des projections de déficit fédéral. Selon le Comité Budgétaire du Congrès, le déficit fédéral de 2025 est estimé à 1,9 trillion de dollars, potentiellement en expansion à 2,7 trillions de dollars d'ici 2035. Aborder ce déficit nécessite de nouveaux emprunts, mais l'augmentation de la dette nationale dans un contexte de taux d'intérêt élevés ne fait qu'aggraver le déséquilibre budgétaire.

La nouvelle administration Trump vise à briser ce cycle en :

- Réduisant les dépenses, principalement dans le secteur militaire

- Augmentant les revenus grâce à des tarifs plus élevés

- Créant des conditions favorables à la croissance des entreprises pour stimuler les valorisations d'entreprises et accroître les recettes fiscales

Cette stratégie est en accord avec le rallye des indices boursiers, qui reflète la confiance dans les nouvelles politiques économiques.

La plus grande menace pour le dollar américain émane de la réduction des tensions mondiales, qui diminue la demande pour le dollar en tant qu'actif de refuge, tout en augmentant l'appétit pour le risque pour les actions et les actifs à haut rendement. Ces conditions favorisent un dollar plus faible, rendant la réaction des investisseurs compréhensible. Cependant, si la guerre tarifaire échoue à produire les bénéfices économiques escomptés, d'autres risques — comme l'inflation croissante et la stagnation économique — deviendront des préoccupations plus pressantes. Dans ce scénario, le marché boursier pourrait également être sous pression, bien qu'il soit trop tôt pour tirer des conclusions définitives.

Perspectives pour le S&P 500 et l'économie américaine

Nous maintenons une perspective haussière sur le S&P 500. Bien que le dollar puisse s'affaiblir en raison de l'apaisement des tensions géopolitiques et de l'optimisme renouvelé pour l'euro, les marchés boursiers américains restent bien positionnés pour des gains supplémentaires. Historiquement, un dollar plus faible soutient la croissance du marché boursier, une tendance qui a longtemps été bien documentée et fondamentalement solide.

Le risque de récession aux États-Unis a augmenté, mais les tendances négatives ne s'accéléreront vraiment que si l'affaiblissement économique s'aggrave plutôt que de se stabiliser. L'approche de l'administration Trump se concentre sur la création d'un environnement commercial optimal et la revitalisation de la base industrielle américaine, ce qui devrait, en théorie, soutenir les indices boursiers sur la durée.

La semaine dernière, un support pour le S&P 500 a été observé près du niveau des 5900, l'indice ayant brièvement plongé en dessous tout en restant au-dessus du seuil technique clé des 5760. Nous nous attendons à ce que le rallye reprenne, avec des cibles à 6200/6300, qui restent les principaux objectifs à court terme.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română