Après les montagnes russes de début avril, le marché boursier américain semble être à l’arrêt. Le S&P 500 n’est ni vivant ni mort — il commence à ressembler au chat de Schrödinger. Il suffirait d’un événement choc pour que l’indice large des actions retombe en territoire de marché baissier. Et un post sur les réseaux sociaux de Donald Trump pourrait être cet événement. C’est un homme dont les mots déplacent des milliers de milliards. L'Amérique corporate n’a jamais rien vu de tel. Devrait-on vraiment être surpris par un pic de volatilité ?

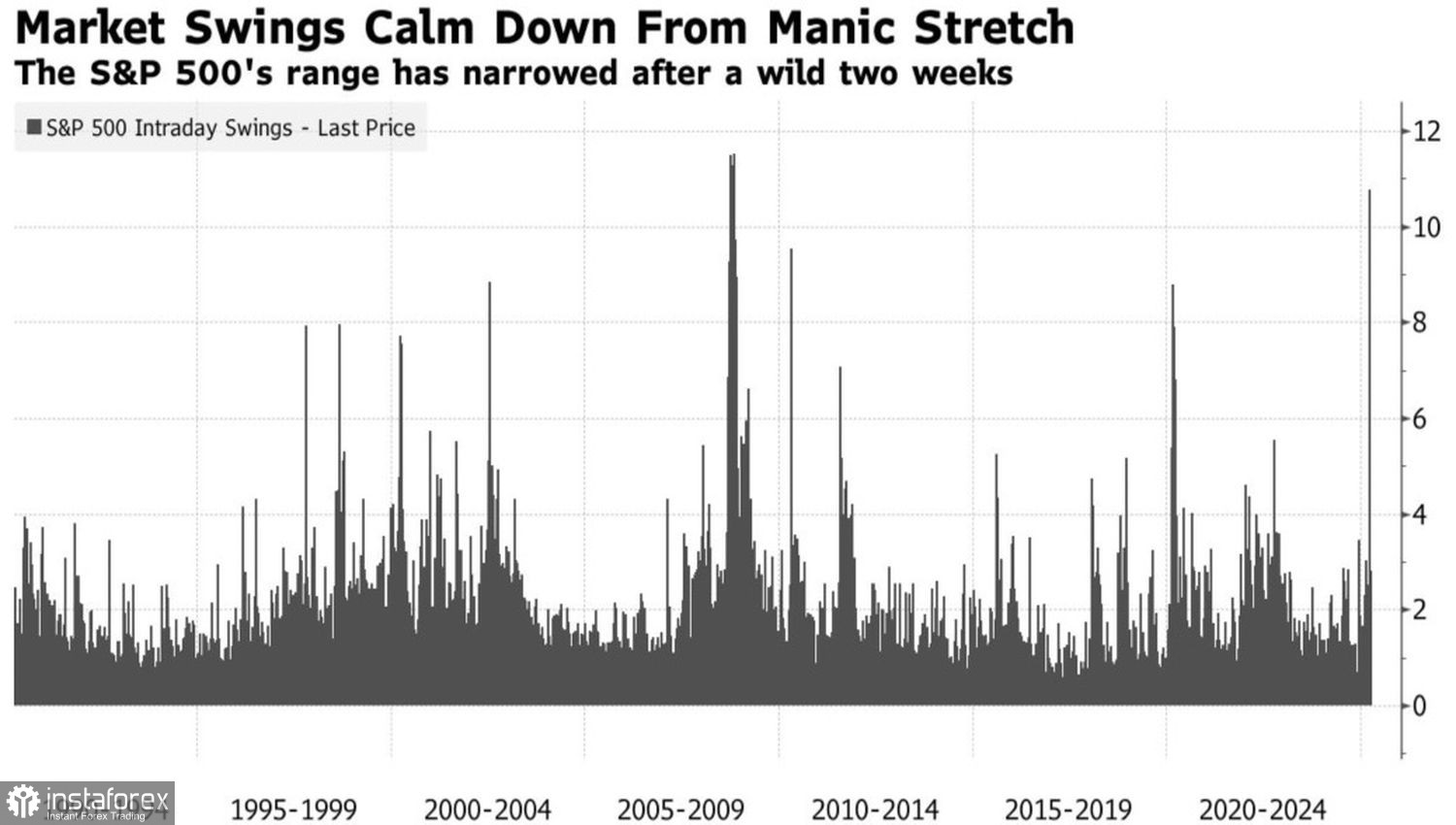

Tendances de la volatilité du S&P 500

Il y a une raison pour laquelle le S&P 500 s'est effondré et est maintenant en attente de nouvelles directives de la part de l'homme à la Maison-Blanche. Le chef de file républicain a impressionné les investisseurs avec des discours audacieux sur le passage d'une douleur à court terme à une prospérité à long terme pour les États-Unis. Cependant, personne ne sait jusqu'où Trump est prêt à aller. Est-ce que cette douleur pourrait se transformer en récession? Ou bien les négociations entre Washington et les capitales étrangères pourraient-elles finalement aboutir à un recul des tarifs?

Certaines entreprises de Wall Street commencent à émettre des prévisions binaires pour le S&P 500. Crossmark Global Investments, par exemple, indique que l'indice pourrait chuter à 4 000 en cas de récession, ou s'envoler à 5 800 si les États-Unis parviennent à l'éviter.

Le problème est que si Trump poursuit sa promesse d'éliminer le déficit du compte courant des États-Unis, les actions américaines pourraient subir un coup dur. Historiquement, les déséquilibres commerciaux des États-Unis ont eu tendance à se réduire lors des ralentissements économiques.

Dynamique du commerce extérieur américain en pourcentage du PIB

Cela découle du lien fondamental entre le compte courant et le compte de capital dans la balance des paiements. Lorsque le compte courant est négatif, des capitaux affluent vers les États-Unis pour compenser le déséquilibre. Cependant, à mesure que le déficit se réduit, les capitaux sortent, affaiblissant l'indice USD et rendant les investissements dans les actions américaines moins attractifs. Après tout, quel est l'intérêt d'acheter des actions américaines si le dollar est sur le point de perdre 30% ?

Les efforts de la Maison-Blanche pour rééquilibrer le commerce par l'intermédiaire des plus gros tarifs douaniers observés depuis le début du XXe siècle — ainsi que les demandes adressées à d'autres nations d'augmenter les importations américaines — réduiront inévitablement le revenu étranger, rendant ces pays moins capables d'acheter des actions et obligations émises par les États-Unis. C'est un changement structurel avec le potentiel de déclencher un repli sérieux du S&P 500.

Au lieu de poursuivre une stratégie de secours, Donald Trump aggrave la situation en s'en prenant à Jerome Powell. Si l'indépendance de la Fed est réellement ébranlée, la confiance dans le dollar américain pourrait chuter à des niveaux historiquement bas, accélérant la fuite des capitaux hors du pays.

Techniquement, une figure de renversement 1-2-3 pourrait se former sur le graphique journalier du S&P 500. Mais pour que cela se produise, les haussiers doivent reprendre le bar intérieur. Une cassure au-dessus du sommet de 5 325 activerait un signal d'achat. À l'inverse, une cassure nette en dessous du creux de 5 250 réouvrirait la voie aux positions courtes.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română