Ce lundi, le marché boursier américain a connu une baisse marquée, entraînant avec lui de nombreuses places boursières mondiales, alors que les actions "tumultueuses" du Président Trump continuent de passer d'un sujet brûlant à un autre.

Donald Trump a de nouveau intensifié ses critiques à l'encontre du président de la Réserve fédérale, Jerome Powell, suscitant des inquiétudes quant à l'indépendance de la banque centrale et choquant les investisseurs. Sur son réseau social Truth Social, il a qualifié Powell de "gentleman en retard et grand perdant", en l'exhortant à réduire immédiatement les taux d'intérêt. Cette pression sans précédent pour les États-Unis est survenue quelques jours seulement après que Trump a suggéré qu'il pourrait envisager de destituer Powell de son poste. La pression croissante sur la Fed a entraîné une chute des actions américaines et affaibli davantage le dollar sur le marché des changes.

Les marchés sont déjà en proie à un stress constant en raison de l'incertitude entourant le commerce mondial, notamment avec la Chine. Cette pression supplémentaire sur la Fed semble sérieusement saper la confiance des investisseurs. Les négociations entre Washington et Pékin montrent peu de progrès et sont de plus en plus caractérisées par des tensions croissantes.

Pourquoi Trump fait-il pression sur la Fed et que cherche-t-il à accomplir ?

J'ai abordé ce sujet dans l'article d'hier et vais maintenant le résumer brièvement. Trump croit que la reprise de l'économie réelle des États-Unis ne peut se produire avec un dollar fort par rapport aux autres devises. Puisqu'il ne peut pas réduire les salaires, il s'attaque à la valeur du dollar. Un dollar plus faible donne aux biens américains un avantage compétitif sur les marchés mondiaux. C'est une raison. La deuxième est que des taux d'intérêt plus bas ouvrent la voie à une croissance économique plus rapide, bien que cela comporte le risque d'une inflation plus élevée. Trump privilégie la croissance économique—par tous les moyens nécessaires. D'où la pression sur la Fed, avec la possibilité de remplacer Powell par quelqu'un de plus conciliant.

À la lumière des récents événements, le dollar subit la pression la plus forte depuis des années. Ce lundi, l'indice du dollar est tombé en dessous de la barre des 98,00—le niveau le plus bas depuis février 2022. Avec l'érosion de la confiance dans la Fed, la demande pour les actifs américains—dollars et bons du Trésor—est de plus en plus perçue comme moins fiable et moins un refuge sûr en raison de l'incertitude croissante concernant les politiques de l'administration Trump.

Le rendement des bons du Trésor à 10 ans, au moment de la rédaction, se situait à 4,429%. Bien qu'il ne soit pas au pic local de 4,800% observé le 13 janvier 2025, il inquiète toujours les participants au marché, les poussant à vendre des obligations d'État. Une autre préoccupation majeure est la forte probabilité que la Chine procède à des ventes massives de bons du Trésor dans le cadre de la guerre commerciale en cours, ce qui pourrait faire s'effondrer le marché obligataire américain et plonger les finances américaines dans le chaos.

Que peut-on attendre des marchés aujourd'hui ?

Il semble que la tendance négative initiée précédemment persistera. Elle peut continuer à exercer une pression sur le dollar sur le Forex et le marché boursier américain tout en soutenant le marché des cryptomonnaies et les prix de l'or localement. En même temps, une nouvelle détérioration de la situation pourrait forcer Trump à "cligner des yeux" et commencer à ajuster sa position géopolitique et économique, craignant un écroulement de l'économie nationale en raison de ce que ses opposants voient comme des réformes excessivement drastiques et des changements politiques radicaux.

Prévision du jour :

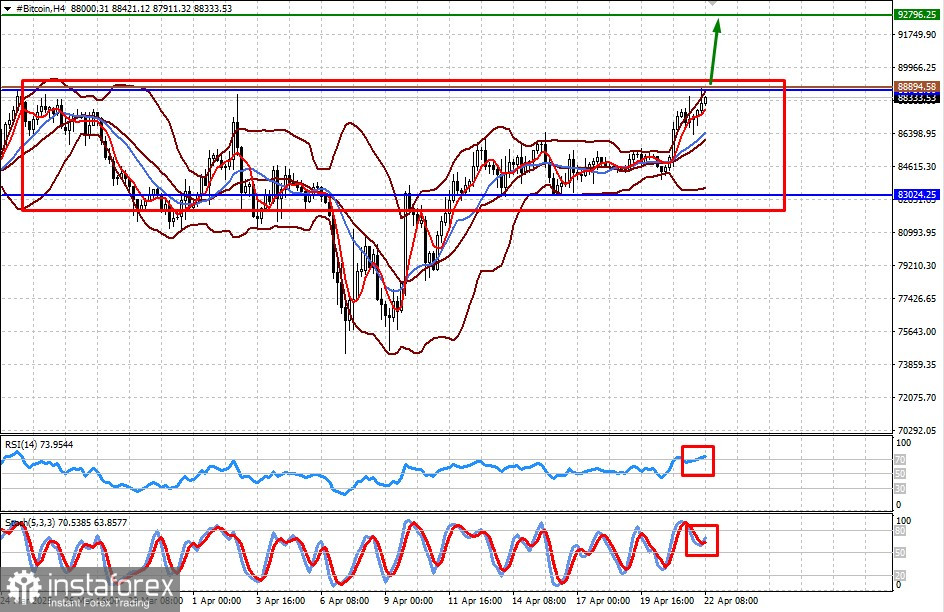

Bitcoin

La cryptomonnaie bénéficie du soutien de deux facteurs : l'affaiblissement significatif du dollar sur le Forex, l'évitement des actifs libellés en dollars et le transfert d'une partie du capital en crypto. Le Bitcoin pourrait continuer à monter jusqu'à 92,796.25 s'il dépasse 88,731.00, échappant ainsi à la large fourchette de 83,024.25–88,731.00. Un point d'achat potentiel pourrait être le niveau de 88,894.58.

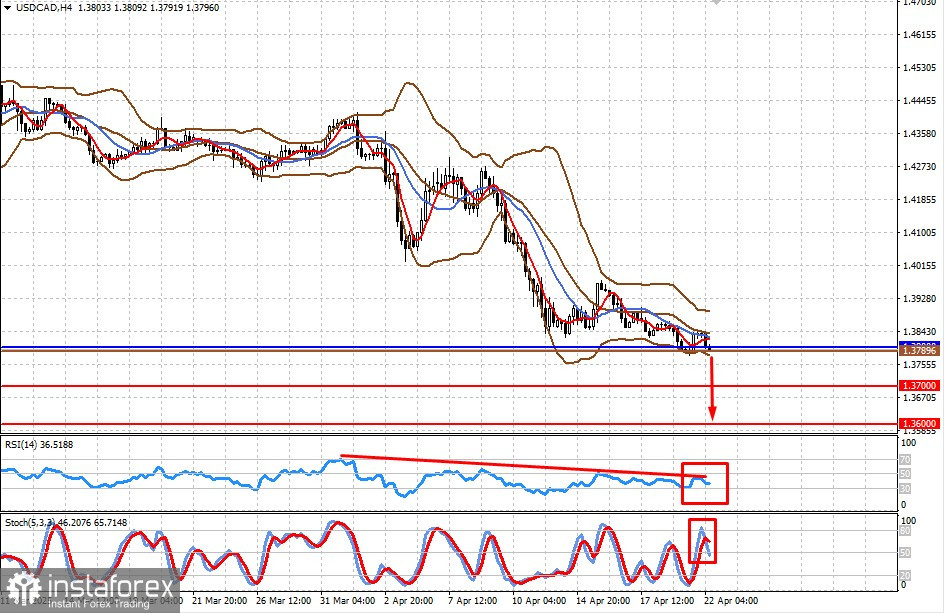

USD/CAD

La paire se négocie près du niveau 1.3800 en raison de la faiblesse générale du dollar et de la stabilisation relative des prix du pétrole brut. Si elle descend en dessous de ce seuil, elle pourrait continuer à baisser vers 1.3700 et 1.3600. Un point d'entrée approprié pour vendre la paire pourrait être 1.3789.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română