La semaine à venir sera riche en divulgations de données économiques importantes, qui pourraient avoir un impact notable sur la dynamique des marchés — mais le pourront-elles vraiment ?

Dans le chaos géopolitique engendré par Donald Trump, qui dessine une image globale d'incertitude quant aux développements probables des économies américaine et mondiale, les investisseurs pourraient essayer cette semaine d'utiliser la publication de données clés des États-Unis, de la zone euro et de la Chine pour mieux comprendre ce à quoi s'attendre prochainement.

En effet, que devrions-nous surveiller cette semaine ? Tout d'abord, l'accent sera mis sur la publication des chiffres de l'emploi et de l'inflation aux États-Unis, des indicateurs de fabrication en Chine et aux États-Unis, et de l'inflation des consommateurs dans la zone euro. Les rapports sur le PIB de la zone euro et des États-Unis susciteront également un vif intérêt.

En commençant par les nouvelles des États-Unis, selon les prévisions consensuelles, le nombre de nouveaux emplois créés en avril, selon l'ADP, sera nettement inférieur à celui de mars — seulement 123 000 en avril contre 155 000 un mois plus tôt. De même, le nombre de nouveaux emplois signalés par le département du travail des États-Unis devrait chuter significativement à 129 000 en avril contre 228 000 en mars.

Les prévisions sont assurément pessimistes et devraient déjà refléter les réalités négatives résultant des guerres commerciales mondiales de Trump. De plus, la croissance du PIB prévue pour le premier trimestre de cette année est attendue en baisse, de 2,4 % à 0,2 %. En même temps, le PIB de la zone euro devrait rester dans une marge statistique d'environ 1,0 %.

Quant aux indicateurs de fabrication, une légère augmentation est attendue en avril pour l'indice des directeurs d'achat manufacturier (PMI), passant de 50,2 points à 50,7 points. Cependant, la valeur du même indicateur de l'Institut de la gestion de l'approvisionnement (ISM) devrait baisser à 48 points par rapport à 49. Les chiffres de la Chine ne devraient pas non plus apporter beaucoup d'optimisme. Le PMI local devrait ralentir en avril, passant de 50,8 points en mars à 49,8 points. Une légère augmentation de 48,6 points à 48,7 est prévue dans la zone euro, mais il est peu probable que cela joue un rôle significatif.

Passons maintenant aux données importantes sur l'inflation. Cette semaine, le rapport sur l'inflation de la zone euro attirera l'attention. En avril, l'indice des prix à la consommation de base (IPC) devrait légèrement augmenter en termes annuels, passant de 2,4 % à 2,5 %, tandis que l'indice IPC global devrait diminuer de 2,2 % à 2,1 %.

Et le point culminant de la semaine sera sans aucun doute les rapports d'inflation des États-Unis. Cela concerne la lecture d'avril de l'Indice des prix des dépenses de consommation personnelle (PCE) et sa mesure de base. Ici, une diminution est prévue : le chiffre de base en glissement annuel devrait diminuer à 2,5 % contre 2,8 % et le chiffre global à 2,2 % contre 2,5 %. Les dépenses personnelles devraient augmenter de 0,4 % à 0,6 %, tandis que les revenus devraient passer de 0,8 % à 0,4 %.

Alors, comment les marchés pourraient-ils réagir à un flux aussi important de nouvelles généralement négatives ?

Il est important de reconnaître que l'incertitude causée par Trump peut encore une fois annuler l'impact de ces nouvelles. Cependant, dans l'ensemble, les données provenant des États-Unis, de la Chine et de l'Europe mettent en lumière les effets négatifs des guerres commerciales, ce qui pourrait pousser les parties opposées à chercher des compromis plus activement — un signe positif pour la demande d'actifs risqués. Le ralentissement de l'inflation dans la zone euro pourrait contraindre la Banque centrale européenne à réduire à nouveau ses taux de 0,25 %, ce qui affecterait négativement l'euro, bien que partiellement seulement. Pendant ce temps, une baisse de l'inflation aux États-Unis, comme je l'ai déjà soutenu, pourrait amener la Réserve fédérale à reprendre la réduction de ses taux dès mai ou juin, ce qui affaiblirait le dollar américain sur le marché des changes.

Dans l'ensemble, la baisse des rendements du Trésor affecte positivement le sentiment du marché et suggère que les marchés s'attendent à une réaction favorable cette semaine. Le rebond des indices boursiers dans le monde reflète également de grands espoirs des investisseurs quant à des compromis tarifaires entre Pékin et Washington. Nous pourrions également voir des données d'emploi américaines plus faibles pousser le dollar à nouveau à la baisse. L'indice du dollar pourrait tomber en dessous de la barre des 98,00 à la suite des rapports sur l'inflation.

Etrangement, cette semaine sera probablement favorable à l'achat d'actions et de cryptomonnaies, tout en exerçant une pression de vente sur le dollar sur le marché des changes et sur l'or.

Prévision du jour :

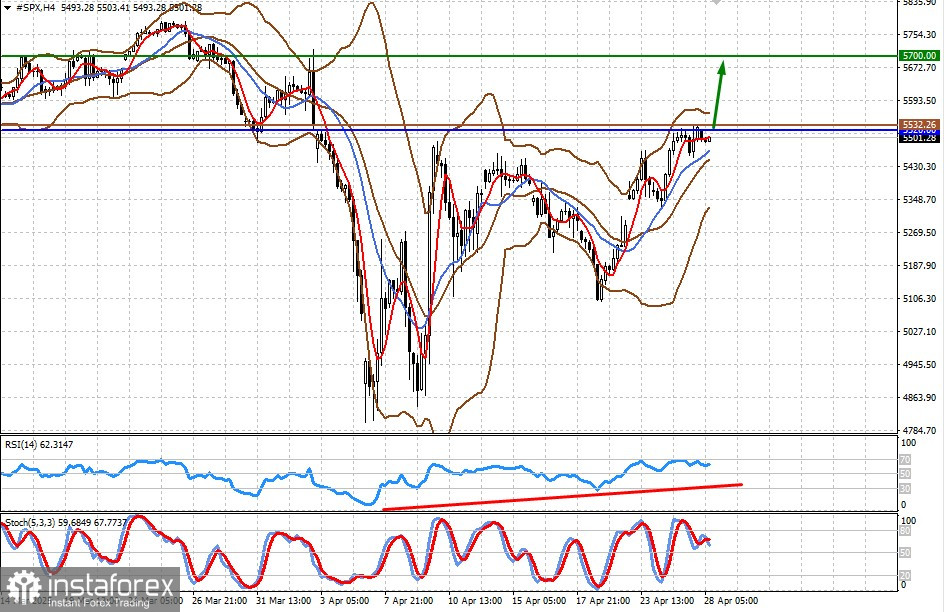

#SPX

Le contrat CFD sur les futures du S&P 500 est négocié en dessous du niveau de résistance de 5520,00. Un franchissement de ce niveau, soutenu par les développements décrits dans l'article, pourrait entraîner une croissance supplémentaire vers le niveau de 5700,00. Le point d'entrée pour l'achat pourrait être le niveau 5532,26.

Bitcoin

Le token a enregistré des gains significatifs la semaine dernière, dans un contexte d'espoir de la fin de la guerre commerciale sino-américaine. Il pourrait continuer à progresser cette semaine dans un contexte globalement positif. Une rupture au-dessus du niveau de résistance de 95000,00 pourrait servir de base pour une nouvelle hausse vers 99400,00. Le point d'entrée pour l'achat pourrait être le niveau 95659,57.

Français

Français

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română