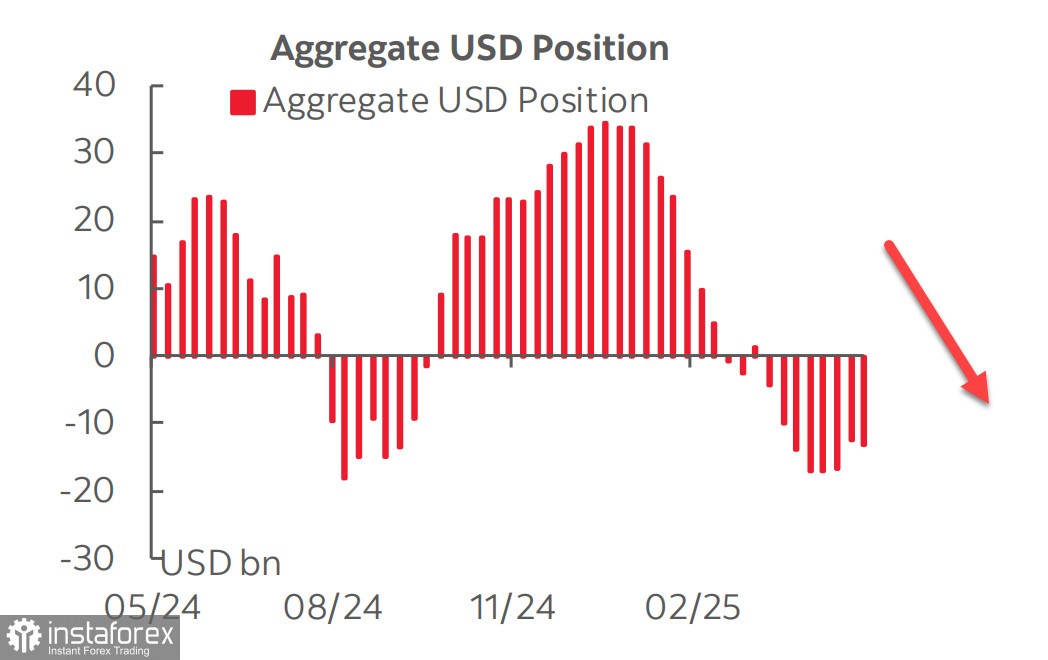

Laporan CFTC menunjukkan bahawa jangkaan untuk pembalikan dalam dolar tidak menjadi kenyataan. Selepas tiga minggu kestabilan relatif, di mana jumlah kedudukan pendek pada USD berbanding mata wang utama menunjukkan tanda-tanda pengakhiran penjualan besar-besaran, kedudukan pendek meningkat semula sebanyak $913 juta sepanjang minggu pelaporan, mencapai -$13.27 bilion.

Sekali lagi, pound dan euro berada di hadapan dari segi permintaan, manakala perubahan dalam mata wang lain kekal minimum. Dolar masih gagal menstabilkan jangkaan akibat ketidaktentuan yang tinggi — contoh terbaik ialah laporan awal dan akhir daripada Universiti Michigan. Kajian akhir sentimen pengguna untuk bulan Mei yang diterbitkan oleh Universiti Michigan menunjukkan lonjakan optimisme yang memberangsangkan dan penurunan dalam jangkaan inflasi, berbeza dengan laporan awal yang jauh lebih suram. Percanggahan ini sebahagian besarnya berpunca daripada berita yang dikeluarkan antara dua tempoh kaji selidik tersebut mengenai persiapan perjanjian perdagangan antara AS dan China.

Data lain juga gagal memberikan gambaran yang jelas. Anggaran pertumbuhan KDNK oleh Rizab Persekutuan Atlanta untuk suku kedua melonjak mendadak kepada 3.8% suku-ke-suku (daripada 2.2%) pada hari Jumaat lalu, namun peningkatan ini semata-mata disebabkan oleh kejatuhan mendadak dalam import. Pada suku pertama, angka KDNK telah diseleweng ke arah nilai yang lebih rendah akibat lonjakan import, manakala pada suku kedua, data dijangka akan condong ke arah nilai yang lebih tinggi disebabkan penurunan import. Aritmetik seperti ini menghalang sebarang kepastian yang jelas daripada terbentuk.

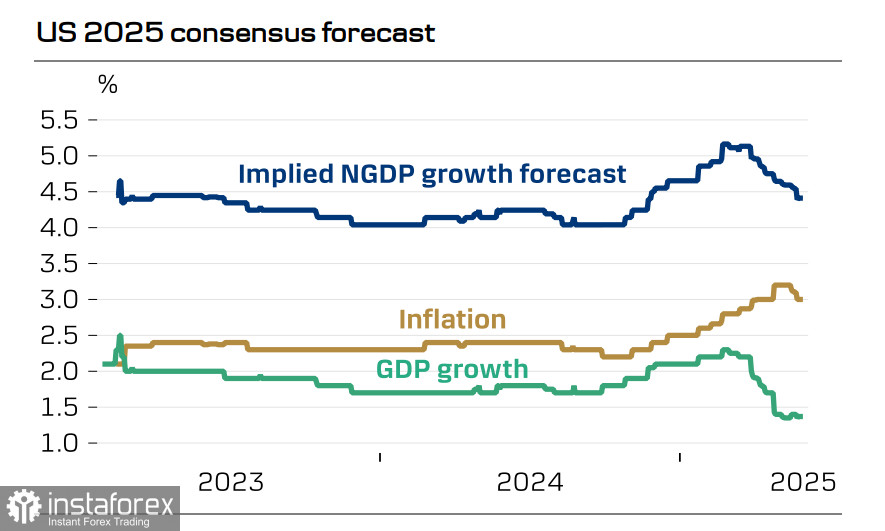

Dengan hanya lebih dua minggu sebelum mesyuarat FOMC, pasaran kini menjangkakan perlambatan dalam pertumbuhan ekonomi pada separuh kedua tahun ini, digabungkan dengan inflasi yang lebih tinggi, dan kini menganggarkan kebarangkalian senario ini melebihi 40%.

Ini menunjukkan bahawa FOMC berkemungkinan besar akan mengekalkan jeda terhadap pemotongan kadar faedah. Pasaran niaga hadapan CME meramalkan hanya dua pemotongan kadar faedah bagi tahun ini, dan pengurangan kadar yang lebih perlahan secara teorinya sepatutnya menyokong hasil bon dan permintaan terhadap dolar. Walaupun hasil bon kekal tinggi, dolar tetap berada di bawah tekanan — tepat disebabkan kebimbangan terhadap perlambatan ekonomi yang semakin hampir. FOMC terpaksa mengabaikan petunjuk tentang pertumbuhan yang semakin perlahan disertai inflasi yang dijangka meningkat, dan dengan itu mengekalkan kadar faedah pada paras semasa.

Satu lagi sebab permintaan terhadap dolar kekal lemah ialah kemunculan alternatif kepada bon yang didenominasikan dalam dolar. Di Jepun, Bank of Japan telah mula menarik balik pelonggaran kuantitatif (QE) susulan peningkatan inflasi teras. Hasil bon jangka panjang dan sangat panjang Jepun dijangka meningkat, sekali gus menarik minat pelabur antarabangsa dan menjadikan bon Jepun lebih kompetitif.

Dengan mengambil kira semua faktor ini, kami membuat kesimpulan bahawa dalam jangka sederhana, dolar lebih berkemungkinan untuk terus menyusut daripada mengukuh. Keputusan AS untuk menggandakan tarif sektoral ke atas keluli dan aluminium — serta potensi peluasan tarif sebanyak 25–50% ke sektor seperti farmaseutikal, semikonduktor dan aeroangkasa — membawa risiko penurunan yang tidak simetri terhadap pertumbuhan AS dan USD. Amerika Syarikat kekal sangat terdedah kepada gangguan import, dan perang perdagangan boleh memberi kesan yang jauh lebih besar ke atas ekonomi AS berbanding rakan dagangan yang disasarkan.

Bagi pasaran saham, walaupun S&P 500 pulih dengan kukuh selepas jatuh ke paras 4800, kami masih melihat senario utama sebagai penurunan indeks — bukan pertumbuhan lanjut.

Pertumbuhan KDNK nominal menyokong pasaran saham, tetapi yang menentang pertumbuhan selanjutnya adalah kelembapan dalam pertumbuhan ekonomi sebenar dan pengurangan aliran masuk modal asing. Kami beranggapan bahawa kemungkinan untuk kembali ke 6150 adalah tidak tinggi, dan setelah zon penyatuan dipecahkan, indeks akan mula bergerak menuju ke 5500.

Bahasa Malay

Bahasa Malay

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română