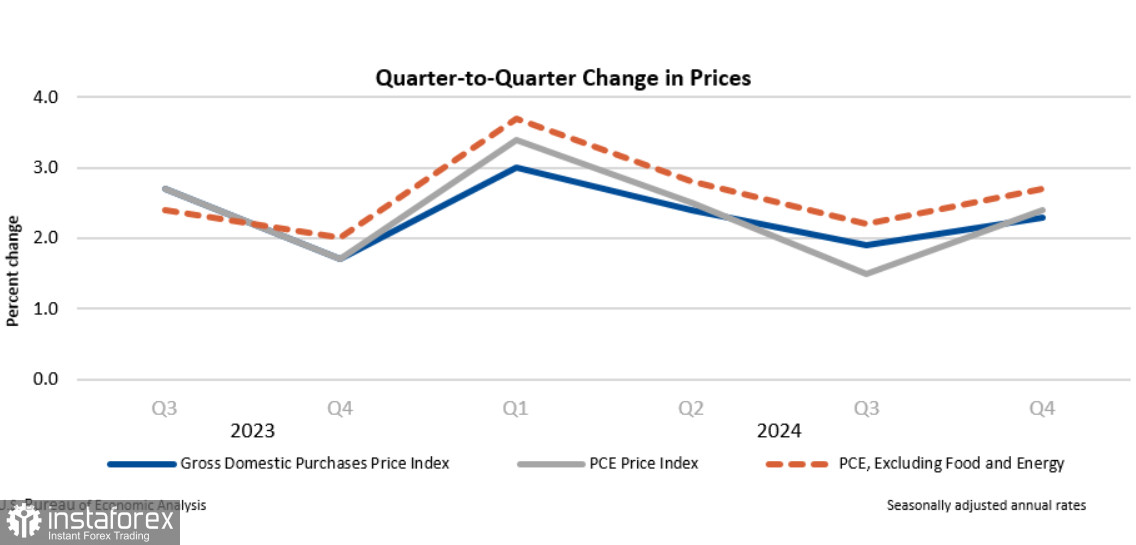

O dólar recebeu um impulso significativo na quinta-feira após a divulgação da segunda estimativa do PIB para o quarto trimestre, que relatou uma taxa de crescimento econômico de 2,3%. Ainda que esse número fosse esperado, o índice de preços foi revisado para cima, de 2,2% para 2,4%. Além disso, o índice de Despesas de Consumo Pessoal (PCE), que reflete o crescimento das despesas de consumo pessoal em termos básicos e gerais, apresentou um aumento. Esse último desenvolvimento levanta questões sobre a diminuição das pressões inflacionárias, mas a demanda do consumidor continua robusta. Os dados do PCE para janeiro serão divulgados na sexta-feira e, se indicarem um aumento, isso poderá levar a uma reavaliação substancial das previsões de taxas da Reserva Federal, aumentando assim a demanda pelo dólar.

Além disso, os pedidos de bens duráveis também superaram as expectativas, indicando um fortalecimento da capacidade de produção, o que indiretamente sugere resiliência nos gastos dos consumidores. Dada a ameaça confirmada de novas pressões inflacionárias, é bem possível que o dólar tente se fortalecer ainda mais em relação às principais moedas hoje.

O Iene pode enfrentar desafios significativos no futuro. Com a divulgação do índice de inflação da região de Tóquio para fevereiro, programada para a noite de quinta-feira, aumentaram as preocupações de que a inflação exceda os números do mês passado. Isso poderia colocar pressão adicional sobre o Banco do Japão para implementar outro aumento da taxa. Se a previsão se concretizar, o iene pode se recuperar de sua recente queda.

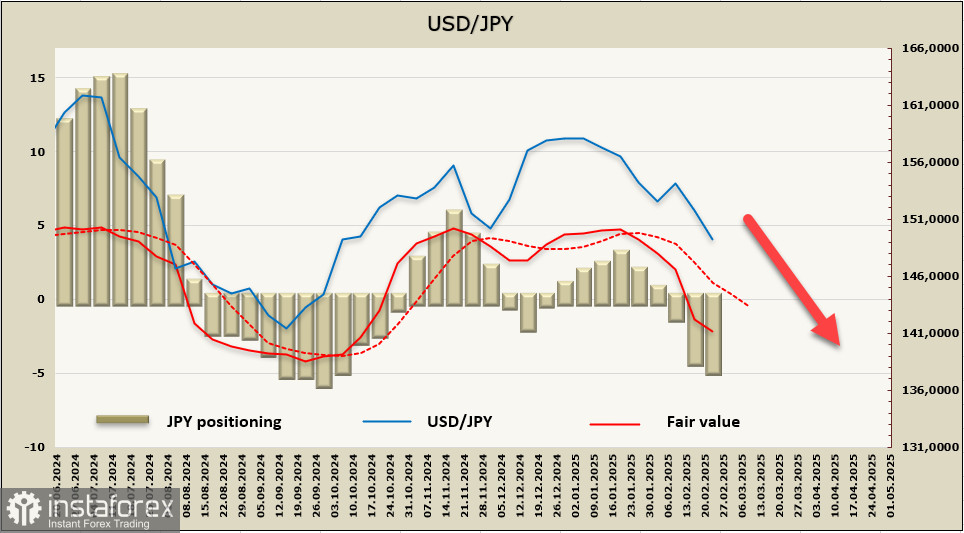

Atualmente, o mercado prevê que o BOJ poderá aumentar as taxas duas vezes este ano. Espera-se que esse ritmo fortaleça moderadamente o iene sem causar flutuações drásticas. Entretanto, se as pressões inflacionárias se mostrarem mais fortes do que o esperado, o mercado poderá ajustar sua perspectiva, prevendo três aumentos de taxas em vez de dois. Essa mudança poderia levar a uma queda significativa na taxa de câmbio USD/JPY, atingindo possivelmente a mínima de 139,59 de setembro.

O mercado de títulos já está se ajustando à possibilidade de três aumentos nas taxas, conforme evidenciado pelo recente aumento nos rendimentos dos títulos do governo japonês (JGBs) de 10 anos acima de 1,4%.

Essa tendência reflete as preocupações crescentes de que o próximo aumento da taxa do BOJ possa ocorrer antes do previsto e que as taxas de juros futuras possam ser superiores a 1%.A incerteza decorrente da nova administração dos EUA pode trabalhar a favor da moeda japonesa. Trump não fez nenhuma declaração em relação ao iene, e qualquer mudança significativa que aumente a incerteza pode aumentar a demanda por ativos defensivos. Portanto, atualmente não há motivo para esperar que a taxa de câmbio USD/JPY suba.

Durante a semana do relatório, as posições líquidas compradas no iene aumentaram em 502 milhões, elevando o total para 4,98 bilhões. Isso indica uma mudança lenta, mas constante, em favor do iene. Enquanto isso, o preço de liquidação continua a cair.

Na análise anterior, discutimos o potencial de rompimento do nível de suporte de 148,68. Essa meta foi atingida; no entanto, o iene não se fortaleceu ainda mais. Após a divulgação dos dados na quinta-feira, o dólar ganhou força considerável, mas ainda não se sabe como o mercado de swaps responderá à previsão de taxa do Fed.

Prevemos que o iene pode se fortalecer ainda mais, com outra tentativa de romper o nível de suporte de 148,68, levando potencialmente a um declínio em direção à faixa de 146,80/147,00. Embora esperemos um aumento do dólar após a divulgação dos dados do PCE de sexta-feira, não prevemos um aumento significativo. É provável que o par USD/JPY encontre resistência no canal de baixa em 150,90 ou ligeiramente acima de 151,60/80, após o que esperamos que ele caia.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română