Na quinta-feira, os investidores perceberam que, no momento, estabilidade é um conceito ilusório. A alta volatilidade dos mercados permanece e deve continuar dominando por algum tempo. A principal causa segue sendo o tema das guerras comerciais, que agora são cada vez mais vistas não como conflitos amplos entre os EUA e outras regiões globais, mas como um confronto direto entre Washington e Pequim.

Eventos recentes mostraram que toda a retórica em torno da imposição de tarifas a praticamente todos os países tem funcionado como uma distração — com a China sendo, na verdade, o verdadeiro alvo da política econômica norte-americana. A pausa de 90 dias concedida por Donald Trump aos países que foram "implorar" ao novo "imperador romano" não se aplica à China, que reagiu com contramedidas firmes e proporcionais.

As mudanças constantes na política tarifária da presidência dos EUA continuam ameaçando a economia global e podem provocar novas perdas em ações, ativos atrelados a commodities e no dólar americano — que voltou a enfraquecer ontem, desta vez após a divulgação de dados de inflação abaixo do esperado. Qualquer alívio provocado pela decisão de Trump, na quarta-feira, de suspender algumas das tarifas mais altas, foi breve. O mercado segue apreensivo com a escalada da guerra comercial com a China, o segundo maior exportador para os EUA, enquanto a trégua de 90 dias é vista apenas como um breve respiro.

Diante deste cenário, a guerra comercial provavelmente continuará pressionando os mercados globais até que Pequim e Washington cheguem a um acordo. As tensões seguem crescendo, e talvez estejamos nos aproximando de um ponto de ruptura — onde o conflito pode evoluir de uma "guerra fria" para um confronto mais direto.

O que observar agora: os mercados de ações e commodities devem apresentar movimentos de alta instáveis, acompanhados por forte volatilidade. No entanto, um instrumento se destaca com maior clareza para operações: o dólar americano. A moeda sofreu novo baque ontem e, combinada às preocupações com a guerra comercial, pode registrar uma queda significativa no mercado cambial.

O relatório de inflação dos EUA divulgado ontem reacendeu as expectativas de um possível corte na taxa de juros pelo Fed ainda neste verão, o que exerce pressão adicional sobre o dólar. Caso o índice do dólar americano (ICE) recue e se consolide abaixo da marca de 100,00, poderemos ver novas quedas. Os principais beneficiários desse movimento tendem a ser o franco suíço e o iene japonês.

Previsão diária:

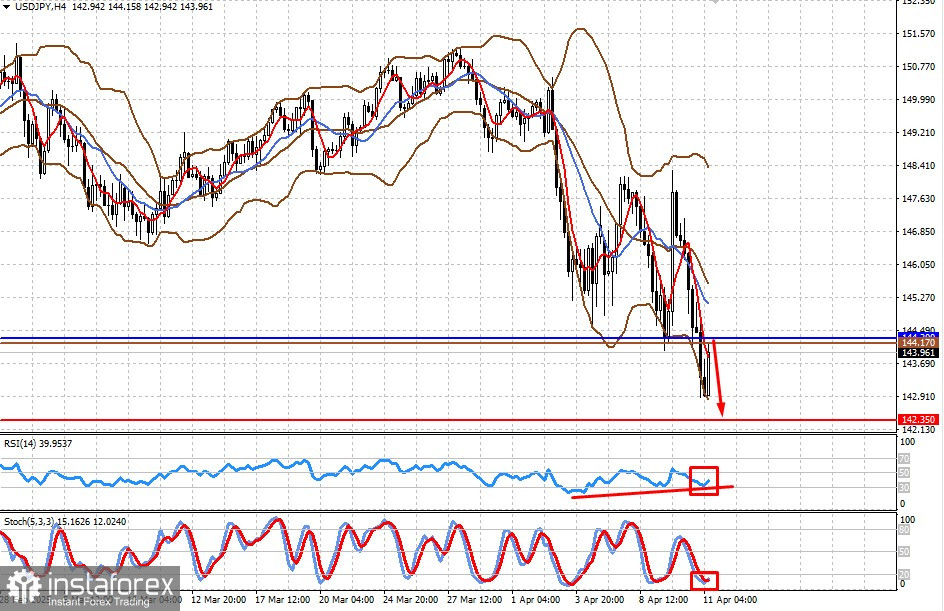

USD/JPY

O par está atualmente se corrigindo para cima. Ele pode atingir o nível 144,30 antes de reverter e retomar seu declínio. Sob pressão renovada do mercado, o par pode cair para 142,35 neste cenário. Um ponto de entrada potencial para venda está em 144,17.

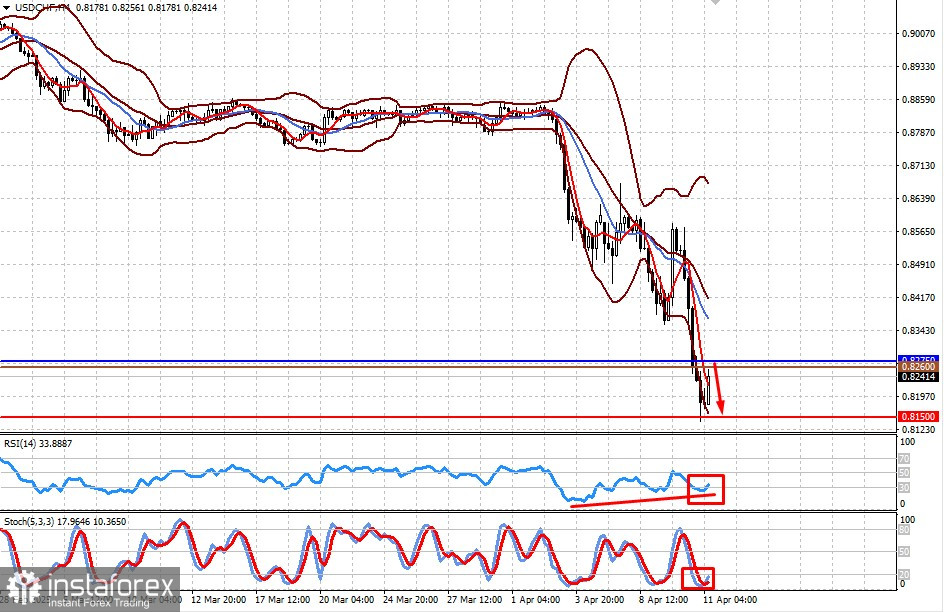

USD/CHF

O par também está passando por uma correção de alta. Ele pode atingir a marca de 0,8275 antes de se recuperar e virar para baixo. Uma nova onda de sentimento de risco pode empurrá-lo para 0,8150. Um ponto de entrada adequado pode estar em 0,8260.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română