Se o mercado consegue subir tanto apenas com sugestões do secretário do Tesouro, Scott Bessent, sobre uma possível desescalada no conflito comercial com a China, imagine o salto que o S&P 500 poderia dar caso as tarifas fossem de fato reduzidas! Os otimistas seguem em busca de motivos para comprar ações americanas, mas veteranos de Wall Street alertam: o mercado de baixa está longe do fim. Atenção aos "falsos rompimentos" em meio a uma tendência de queda prolongada. Os grandes players parecem estar à margem, o que resultou em uma queda de 17% no volume de negociações do índice de mercado amplo em relação à média histórica.

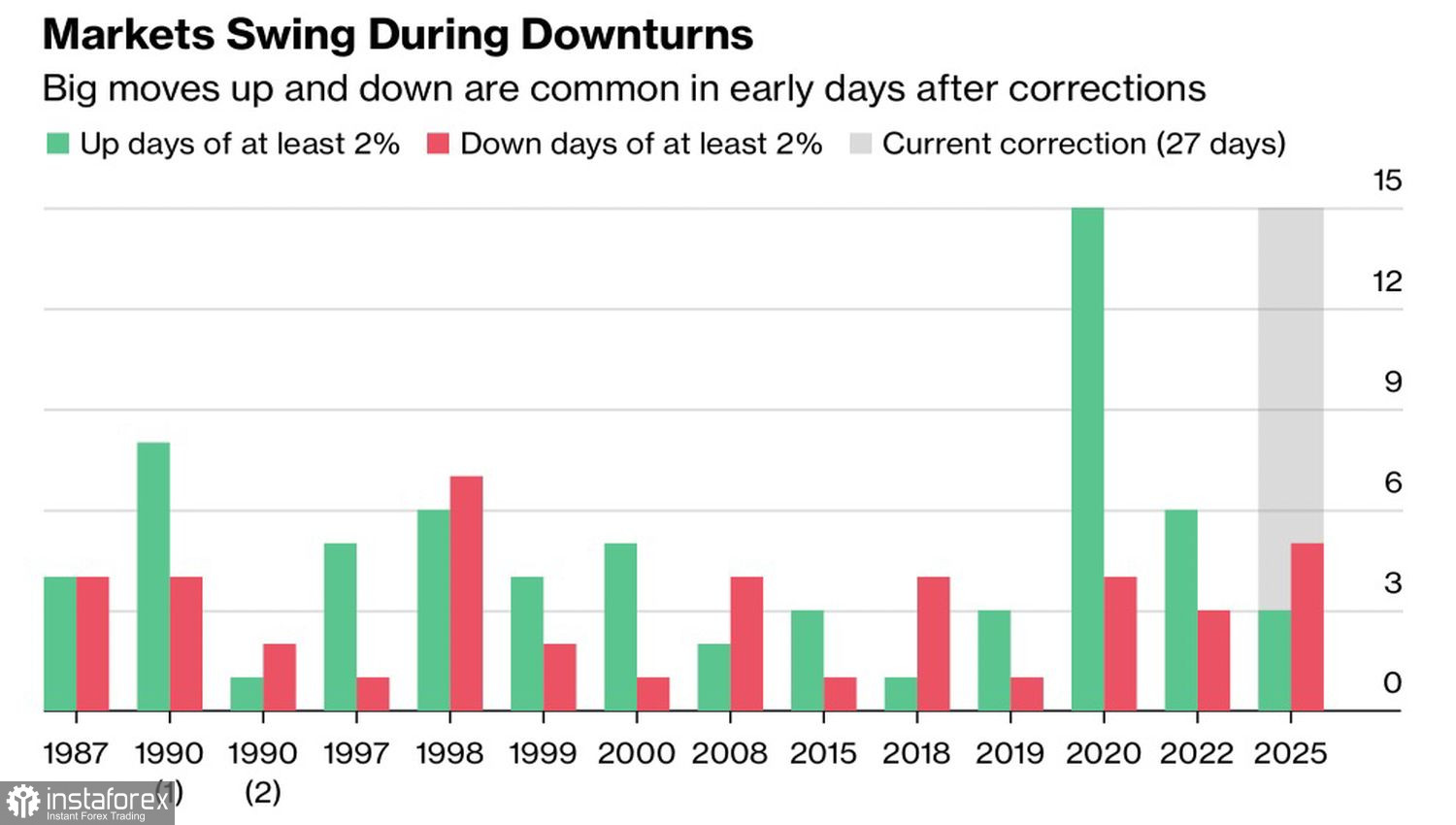

Com o mercado pressionado pela incerteza gerada pelas tarifas da Casa Branca e diante da proximidade de uma recessão nos EUA, os recuos do S&P 500 continuam atraindo investidores dispostos a "comprar na baixa", tornando as oscilações acentuadas — para cima e para baixo — uma característica dominante da bolsa. O desafio está em identificar o momento em que os movimentos de alta começam a se sobrepor às correções.

Volatilidade do S&P 500 durante correções de mercado

Desta vez, o salto no índice amplo do mercado foi impulsionado pela retórica mais conciliatória de Donald Trump e sua equipe. O presidente afirmou que não pretende demitir Jerome Powell da presidência do Federal Reserve, apenas que gostaria de vê-lo mais proativo na redução das taxas de juros. Trump também sinalizou não querer adotar uma postura agressiva com a China e considerou as tarifas de 145% excessivas — na prática, elas serão bem menores, embora não eliminadas por completo.

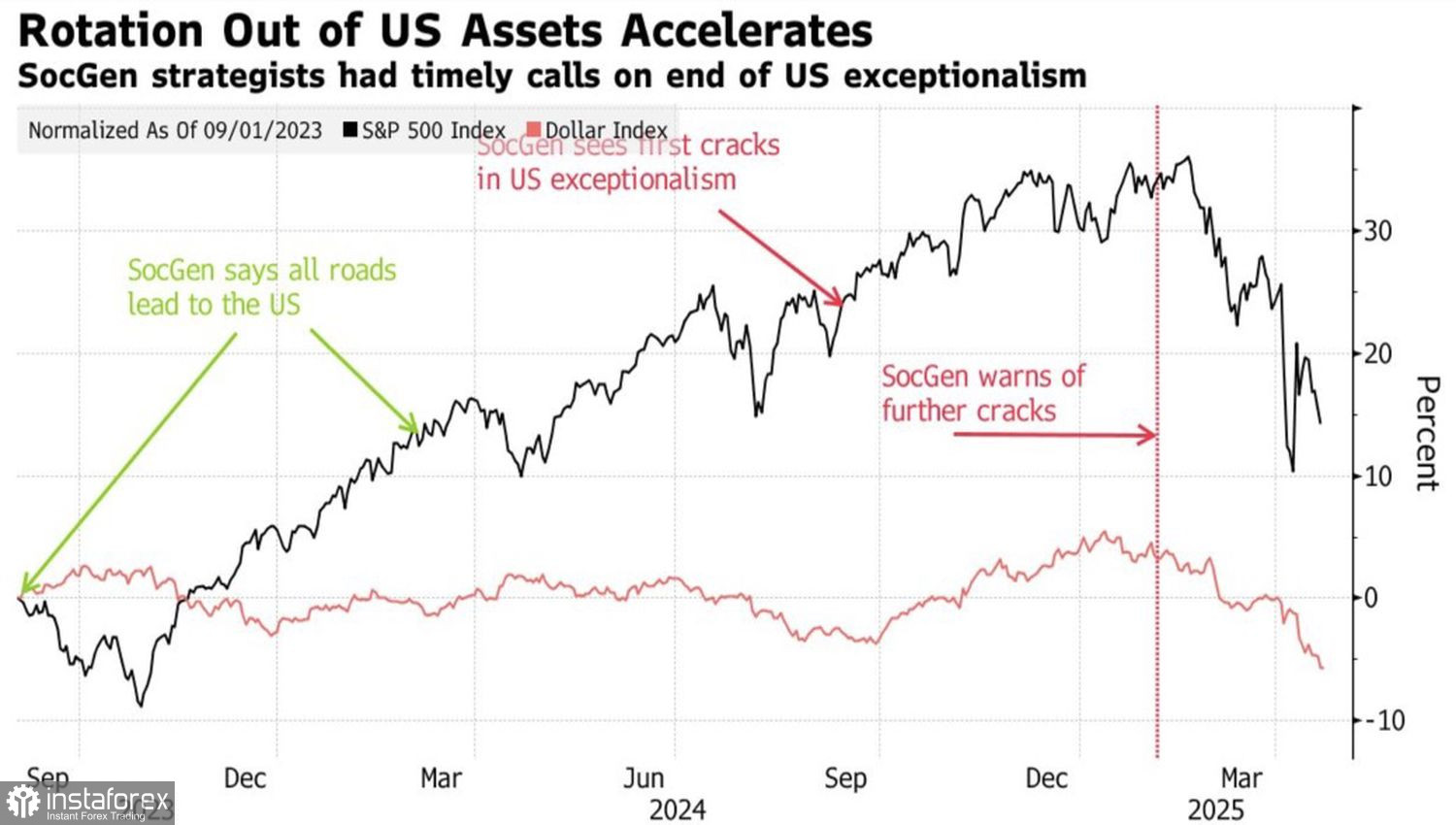

No entanto, por mais que a Casa Branca tente sustentar o S&P 500 com declarações conciliatórias, recuperar a confiança perdida não é tarefa simples. O Société Générale destaca que, por décadas, os investidores não tinham alternativas reais às ações americanas, o que levou à supervalorização tanto dos papéis nos EUA quanto do dólar. Agora, observa-se uma rotação contínua de ativos americanos para outras regiões — um processo que pode se estender por anos.

Tendências do S&P 500 e do dólar

O UBS projeta uma queda do índice amplo do mercado no curto prazo, mas não descarta uma recuperação para 5.500 até o final do ano, caso haja uma redução significativa nas tarifas.

Na minha visão, o fator decisivo será se os Estados Unidos entrarão ou não em recessão. O FMI ainda não prevê uma desaceleração, mas elevou a probabilidade para 40%. Já o Instituto de Finanças Internacionais projeta uma contração do PIB dos EUA de 0,8% no terceiro trimestre e de 0,3% no quarto, o que obrigaria o Fed a cortar a taxa dos fundos federais três vezes até o fim de 2025.

Fica claro que a Casa Branca reconhece ter ido longe demais, mas restaurar a confiança dos investidores será um desafio.

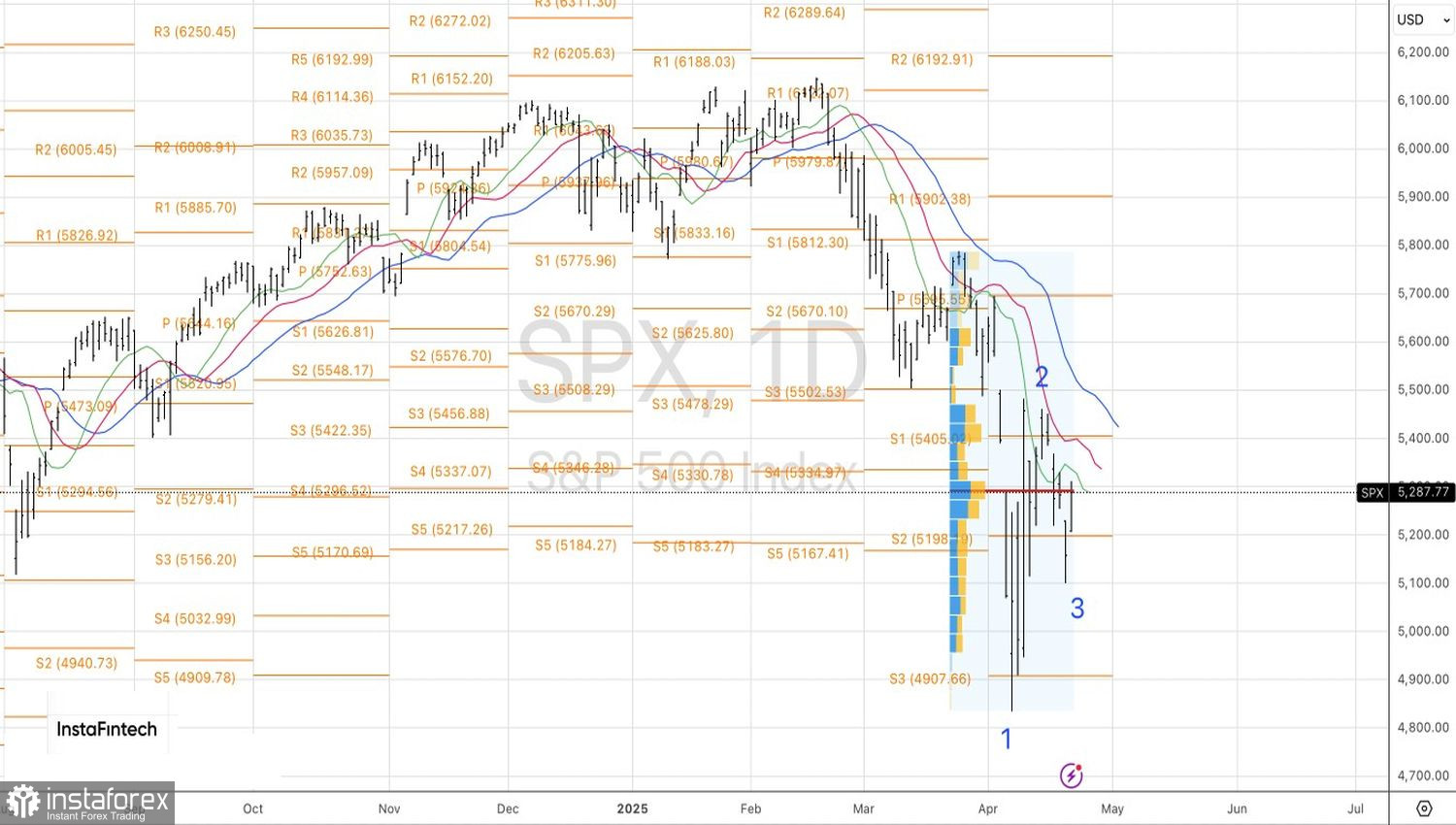

No gráfico diário do S&P 500, a grande questão é se os compradores conseguirão ativar um padrão de reversão 1-2-3. Isso exigiria um retorno ao nível de pivô em 5.400, seguido de um rompimento bem-sucedido. Caso o preço seja rejeitado nesse ponto, poderá haver expansão das posições de vendas já existentes. Por outro lado, um rompimento firme seria sinal para reverter a tendência e assumir posições de compra.

Português

Português

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română