Человек предполагает, а бог располагает. Зачастую ожидания не совпадают с реальностью. Ранее предполагалось, что масштабные тарифы Дональда Трампа существенно замедлят экономический рост в еврозоне. Однако по факту экономика валютного блока проявляет удивительную устойчивость. В итоге приходится повышать прогнозы ее роста, что играет на руку EUR/USD. Другое дело, что рынки растут на ожиданиях. И здесь для евро не все так хорошо, как можно было предположить.

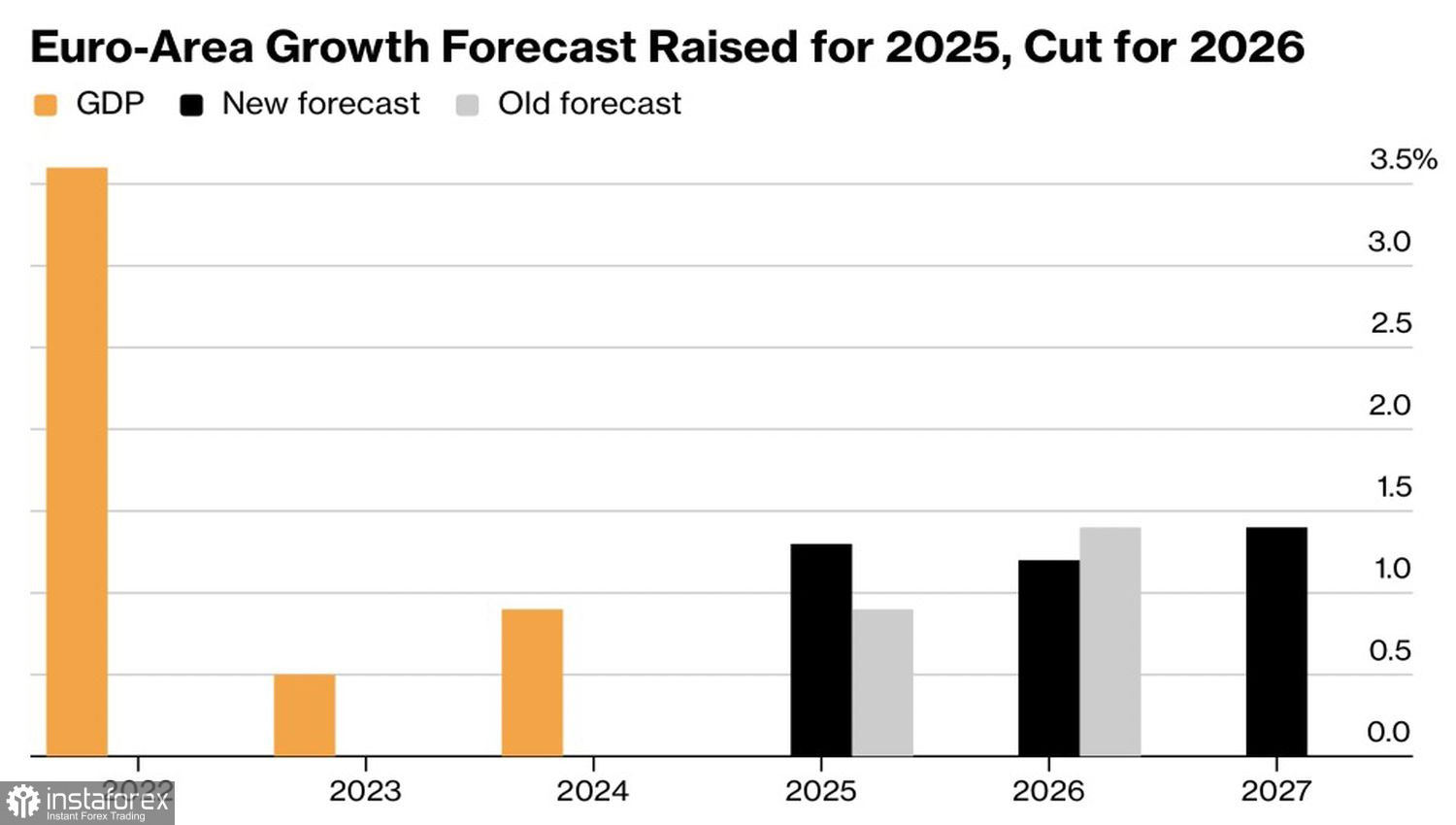

Последним свои оценки европейского ВВП на 2025 подняла Европейская комиссия. До этого это сделали МВФ и ЕЦБ. При этом прогнозы Брюсселя выглядят более оптимистично. В текущем году ожидается расширение валового внутреннего продукта на 1,3%, в следующем – на 1,2%. Предыдущие оценки составляли 0,9% и 1,4%.

Динамика прогнозов по европейской экономике

Более сильный 2025 и более слабый 2026. Такого мнение авторитетных организаций. Причем ЕЦБ считает, что проблемы валютного блока связаны с все еще высокой неопределенностью, более высокими эффективными тарифами и сильным евро. Европейская комиссия в качестве драйверов экономического роста называет существенные расходы правительств, сильные внутренний спрос и рынок труда.

Такие прогнозы означают, что восходящий тренд по EUR/USD, вероятнее всего, останется в силе. Однако потенциал ралли будет ограничен. Вряд ли можно будет увидеть евро по $1,25 и выше в 2026 на устойчивой основе. Если такая отметка и будет достигнута, то лишь на короткий период. Однако как в случае с 2025, ЕЦБ, МВФ и Еврокомиссия могут ошибаться. Недооценивать потенциал валютного блока. На самом деле все возможно.

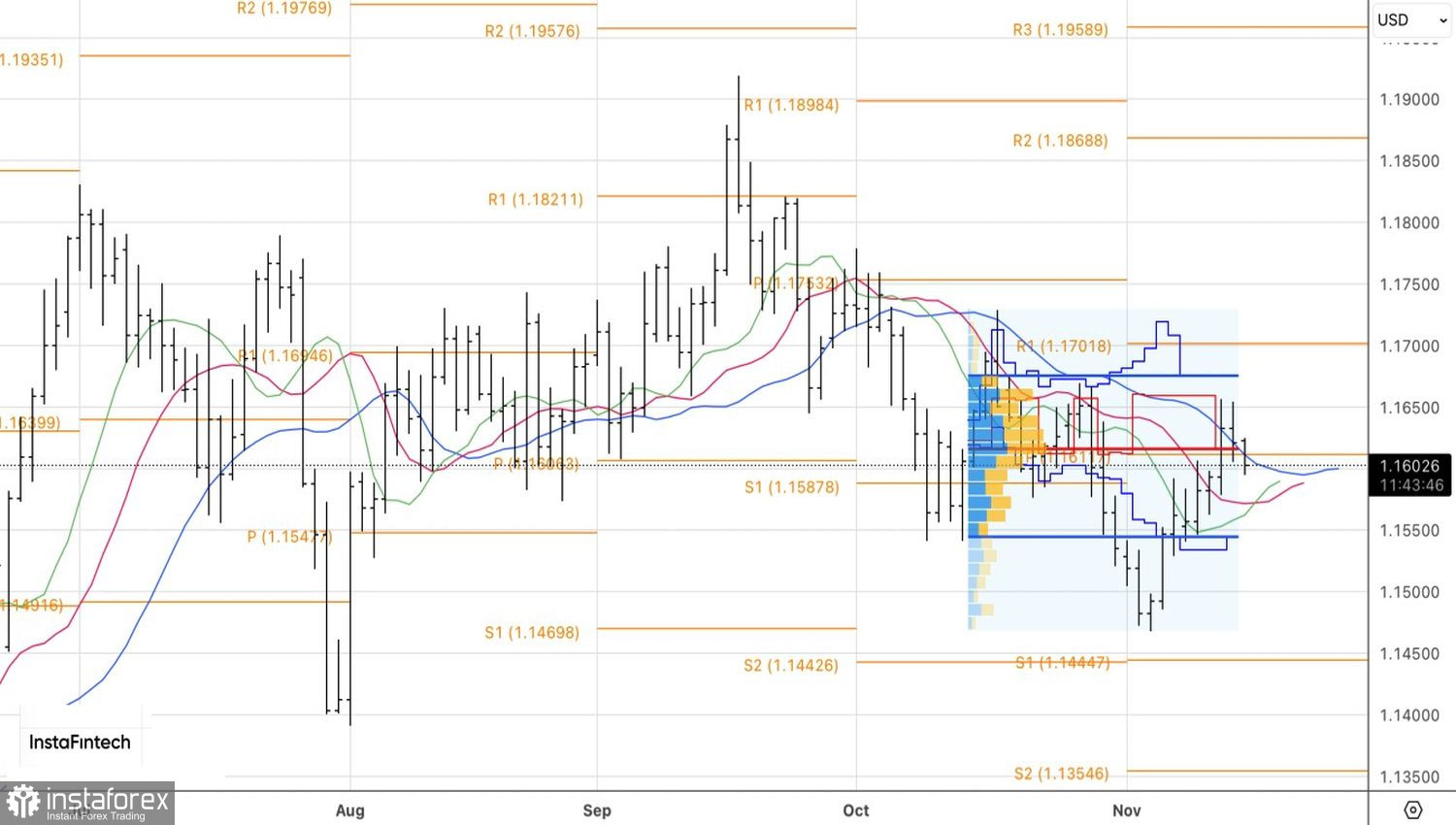

Тем не менее, в любой паре всегда две валюты. Если евро укрепляется благодаря набирающей обороты экономике еврозоны, то доллар растет из-за переоценки взглядов инвесторов на судьбу ставки по федеральным фондам. Индекс USD чутко реагирует на динамику дифференциала доходности казначейских облигаций США и их аналогов из стран-эмитентов валют Большой десятки.

Динамика доллара США и дифференциала доходности облигаций

ЕЦБ, Банк Японии, Резервный банк Австралии и Национальный банк Швейцарии, вероятнее всего, будут удерживать ставки. Банк Англии, если и снизит, то будет действовать медленно. Поэтому судьба гринбэка в большей степени в руках Федрезерва.

Nordea прогнозирует, что ставка по федеральным фондам в конце цикла упадет до 3,75%, а не до ожидаемых рынком 3,25%. Если так, то продавцы основной валютной паре будут сильно сопротивляться. Она будет склонна к среднесрочной консолидации.

Технически на дневном графике EUR/USD имеет место падение ниже справедливой стоимости и отыгрыш внутреннего бара. Инициативу перехватили «медведи». Сформированные от 1,1605 короткие позиции следует удерживать. В качестве целевых ориентиров фигурируют пивот-уровни 1,1585 и 1,1545.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română