В отсутствии значимых публикаций американской макростатистики из-за шатдауна участники рынка вынуждены анализировать публикации статистики второстепенной важности и выступления представителей ФРС, чтобы хоть как-то понять перспективы политики американского ЦБ и динамики доллара.

Так, сегодня (в 13:30 GMT) будут опубликованы данные по индексу деловой активности в производственном секторе ФРБ Нью-Йорка (прогнозируется снижение PMI в ноябре с 10,7 до 6,0), отметили мы в нашем сегодняшнем обзоре «Доллар: рост в начале недели. Что дальше?».

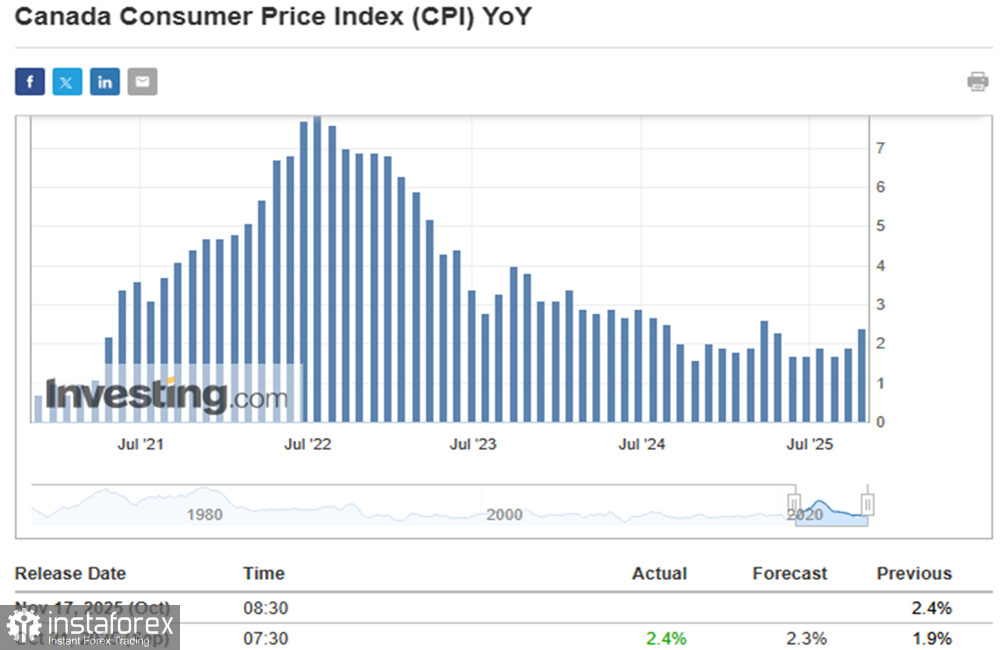

Волатильность в 13:30 (GMT) на рынке сегодня также повысится, особенно в котировках канадского доллара и, соответственно, пары USD/CAD, с публикацией канадских индексов потребительских цен.

Базовый индекс потребительских цен остаётся стабильным — 2,8% годовых и 0,2% месячных, что находится в рамках целевых уровней Банка Канады. Однако общий уровень инфляции показывает признаки умеренной динамики, составляя 2,4% годовых и 0,1% месячных.

Монетарная политика Банка Канады

17 сентября 2025 года Банк Канады принял важное решение снизить ключевую процентную ставку на 25 базисных пунктов до исторического минимума последних трёх лет, до 2,50%. Такое снижение объясняется стремлением поддержать экономику, столкнувшуюся с проблемами роста и влияния торговых противоречий. Экономисты считают, что этот шаг Банка Канады является временным решением, которое возможно отменить при улучшении экономических условий.

Монетарная политика, по их мнению, стабилизируется, и Банк Канады начнёт повышать ставки во второй половине 2026 года. Прогнозируемый рост ВВП составит около 1,2% в 2025-м и 1,4% в 2026-м годах благодаря государственным инвестициям и росту капитальных вложений. Несмотря на существующие экономические ограничения, регулятор планирует усилить поддержку экономики, компенсируя недостатки низкой производительности и демографического спада.

Важность предстоящего отчёта по инфляции

Следующая важная дата для рынка — 10 декабря 2025 года, когда Банк Канады проведет свое очередное заседание. Сегодняшняя же публикация данных по инфляции за октябрь позволит определить возможные изменения в денежно-кредитной политике Банка Канады. Рынок ожидает, что инфляция вырастет примерно на 2,1% в годовом исчислении, снизив темпы роста (с 2,4% в сентябре) и оставшись устойчивой в пределах цели Центрального банка.

Однако, любые сюрпризы в инфляционной статистике могут вызвать колебания курса CAD, включая пару USD/CAD. Например, неожиданный скачок инфляции приведёт к усилению позиций канадского доллара, поскольку рынок начнёт учитывать возможное ужесточение денежной политики.

Заключение

Несмотря на позитивные прогнозы, существуют значительные риски, связанные с международной торговой ситуацией. Сохраняется угроза повышения тарифов США, что оказывает дополнительное давление на внутренний рынок и вызывает опасения относительно устойчивости экономического роста. Подобные ситуации заставляют участников рынка проявлять особую осторожность и внимательно отслеживать динамику мировых финансовых рынков.

Подводя итог, динамика пары USD/CAD в ближайшие месяцы будет зависеть от решений Банка Канады, связанных с дальнейшим развитием инфляции и состояния экономики. Экономисты полагают, что коррекция ставок произойдёт позже, однако, текущие условия создают пространство для возможных колебаний на рынке. Инвесторам рекомендуется сохранять внимательность и готовность оперативно реагировать на публикации важных статистических данных и решения центрального банка.

*) см. также USD/CAD: торговые сценарии на 17.11.2025

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română