Готовы ли инвесторы к спаду? Последние серьезные распродажи S&P 500 случились 16 лет назад. Они были настолько масштабными, что для возвращения к рекордным максимумам широкому фондовому индексу потребовались 66 месяцев. Остальные пять эпизодов «медвежьего» рынка в XXI научили трейдерам только одному – выкупать провалы.

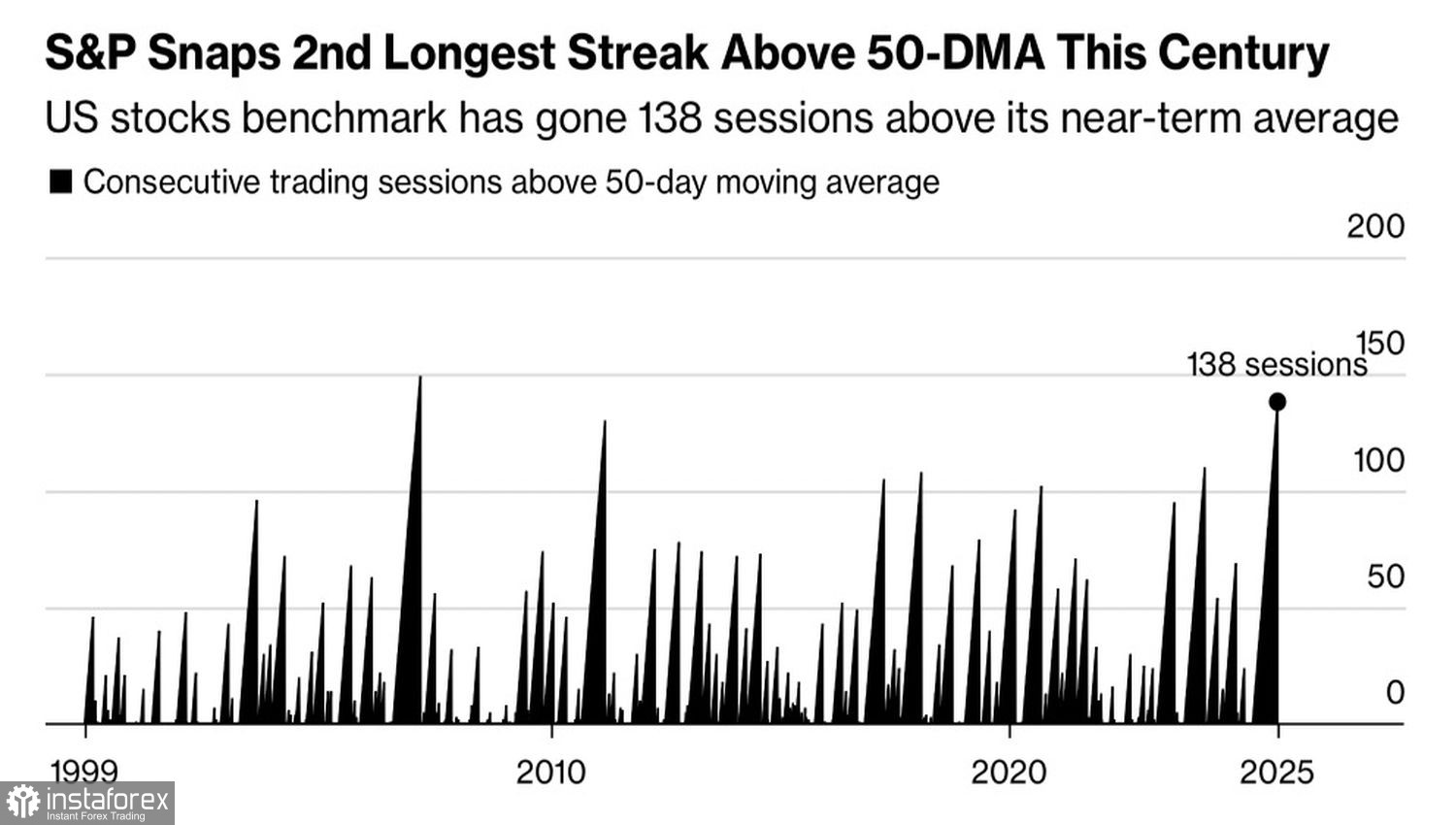

Первое с мая падение S&P 500 ниже 50-дневной скользящей средней стало важным сигналом о возможном продолжении отката. Широкий фондовый индекс находился над ключевой динамической поддержкой на протяжении 138 торговых сессий. Речь идет о самой продолжительной серии с 2007, второй в текущем веке. Символично, что первая случилась накануне мирового экономического кризиса 2008-2009.

Динамика серий S&P 500 выше 50-дневной скользящей средней

Есть мнение, что спады в экономике США происходят из-за чрезмерного ужесточения денежно-кредитной политики и нежелания ФРС снижать высокие ставки на фоне высокой инфляции. Именно эти процессы имеют место в настоящее время. Все больше чиновников FOMC проявляют беспокойство по поводу чрезмерно высоких цен. Однако Кристофер Уоллер считает, что Центробанк должен действовать на опережение – продолжать цикл монетарной экспансии, чтобы помочь охлаждающемуся рынку труда.

Если вместо мягкой посадки американская экономика окунется в рецессию, появится веский аргумент в пользу продаж S&P 500. Кто тогда вспомнит о самом сильном сезоне корпоративной отчетности с 2021? Около 90% компаний широкого фондового индекса предоставили свои финансовые результаты за третий квартал. 4 из 5 из них превзошли прогнозы по прибыли при среднем значении за последнее десятилетие в 75%. Более трех четвертей эмитентов переплюнули оценки Уолл-стрит по выручке, что также выше средних двух третьих.

19 ноября свой отчет предоставит NVIDIA. Срочный рынок ожидает реакции ее акций в +/- 6,5%. Если так и будет, это серьезно раскачает фондовые индексы. Тем более в тот же день увидит протокол октябрьского заседания FOMC, а на следующий – долгожданный отчет о рынке труда США за сентябрь.

Динамика S&P 500 и прогноз Morgan Stanley

Несмотря на сигналы о возможном переходе рынка на территорию «медведей», оптимисты не перевелись. Morgan Stanley выставляет один из самых «бычьих» прогнозов на Уолл-стрит о росте S&P 500 до 7800 к концу 2026. Он предполагает, что широкий фондовый индекс отметится четвертым подряд годовым двухзначным приростом.

В основе позитивной оценки лежат ожидания увеличения корпоративных прибылей на акцию на 17% в 2026 и на 12% в 2027.

Технически на дневном графике S&P 500 отбой от динамического сопротивления в виде скользящих средних стал свидетельством силы «медведей». Сформированные ранее короткие позиции, в том числе от пивот-уровня 6805, имеет смысл удерживать и периодически наращивать. В качестве целевых ориентиров выступают отметки 6560 и 6400.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română