Участники рынка пристально следят за ключевыми факторами, влияющими на динамику доллара США. Среди наиболее важных и ближайших событий выделяются публикация протокола октябрьского заседания Федерального комитета открытого рынка FOMC (сегодня в 19:00 (GMT), и долгожданный отчет по занятости в несельскохозяйственном секторе США за сентябрь (его публикация намечена на четверг на 13:30 GMT).

Значение протокола FOMC

Инвесторы рассчитывают на получение инсайтов относительно дальнейших шагов Федеральной резервной системы. Если протоколы покажут, что большинство членов комитета высказываются в пользу ужесточения денежно-кредитной политики или проявляют большую осторожность в отношении возможного снижения процентных ставок, это может оказать поддержку курсу доллара.

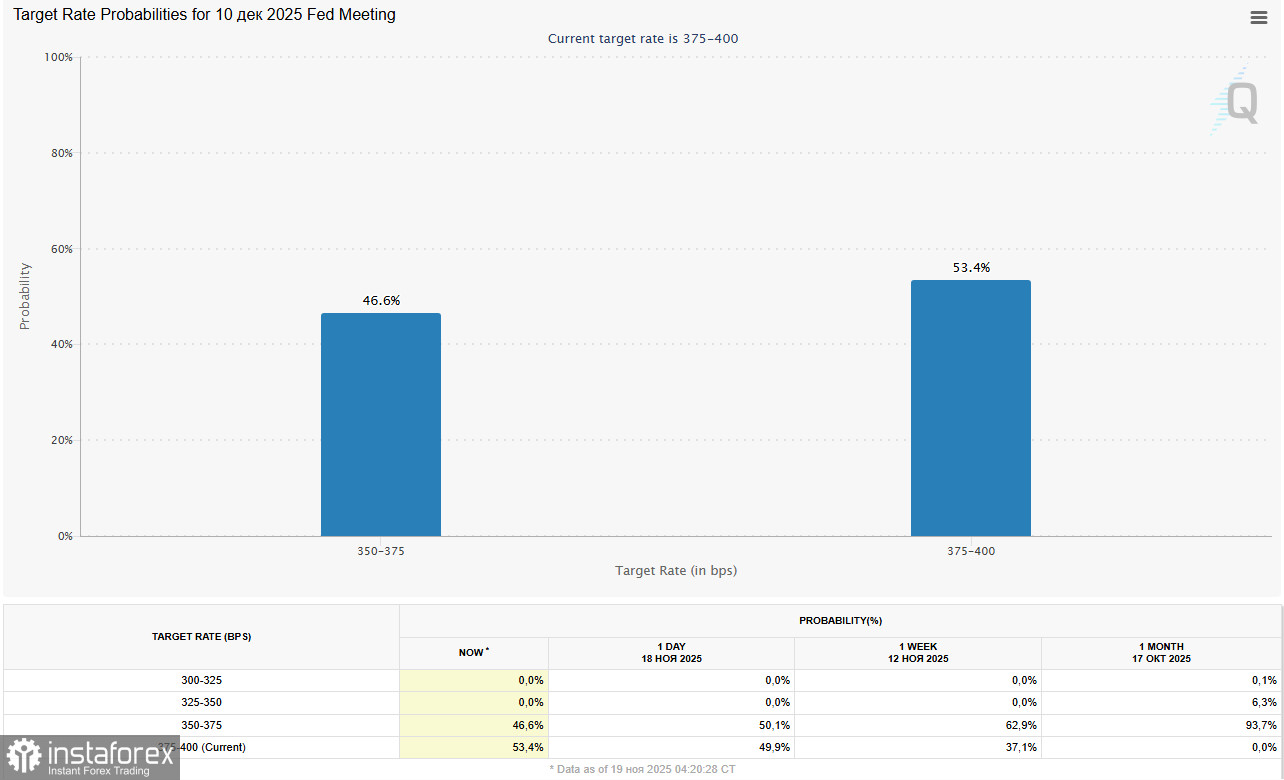

В настоящий момент рынок оценивает шансы сохранения текущих значений процентных ставок ФРС в декабре примерно в 53,4% против 37,1% неделю назад и 0% месяц назад. Вероятность же снижения ставки уменьшилась до 46,6%.

Отчет по занятости NFP

Важнейшим событием станет публикация отчета по занятности в несельскохозяйственном секторе США (Non-Farm Payrolls, NFP).

Данные по рынку труда играют ключевую роль в формировании ожиданий инвесторов относительно действий ФРС. Усиление признаков замедления темпов найма может усилить ожидания снижения процентных ставок в ходе декабрьского заседания центрального банка, оказывая давление на доллар. Однако если опубликованные цифры окажутся лучше прогнозируемых значений, это снизит вероятность такого сценария.

Согласно консенсусу экономистов, в сентябре ожидается создание 50 тысяч новых рабочих мест против 22 тысяч в предыдущем месяце. Также прогнозируется сохранение уровня безработицы на отметке 4,3% и рост средней почасовой оплаты труда на уровне +0,3% м/м и +3,7% г/г, что является важным индикатором, подтверждающим сохраняющееся инфляционное давление.

Техническая картина

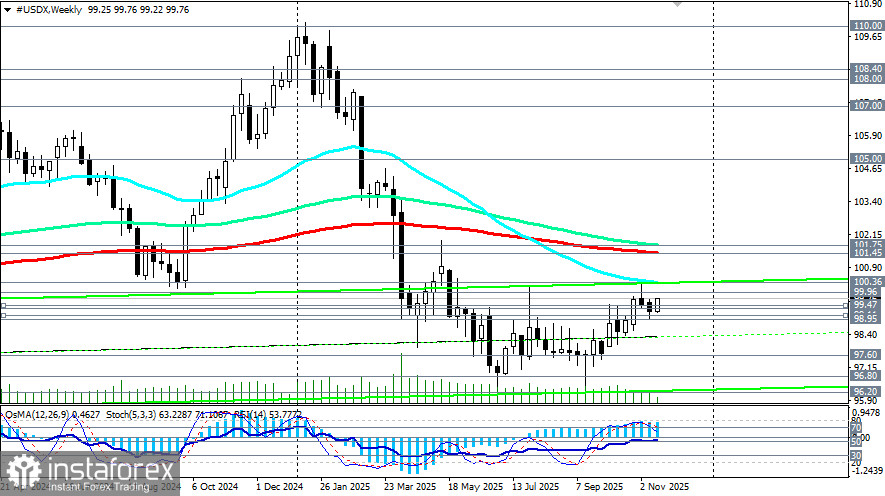

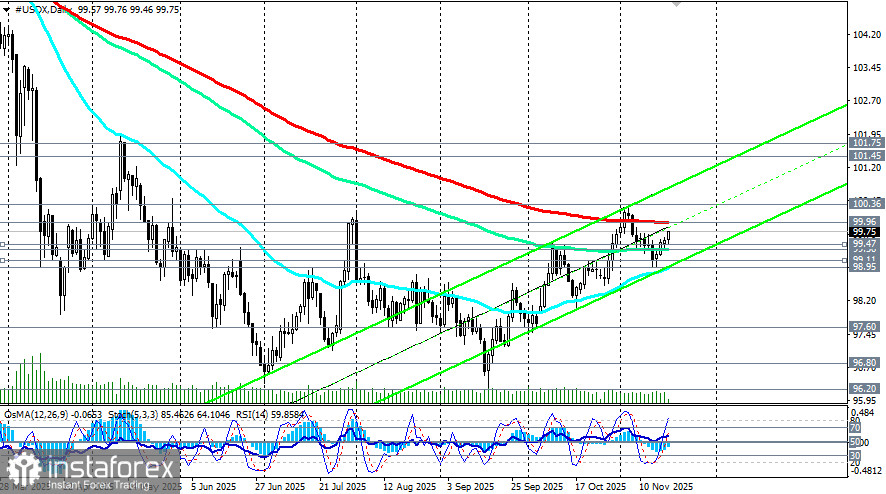

На текущий момент индекс доллара USDX, отражающий отношение стоимости доллара к корзине из шести основных мировых валют, находится вблизи своего недельного максимума и около отметки 99.75. Сегодня USDX растет 4-й день подряд после того, как в минувший четверг он достиг минимума с конца октября вблизи отметки 98.95 (в настоящий момент через эту отметку проходит важный уровень поддержки в виде 50-периодной скользящей средней и нижней линии восходящего канала на дневном графике).

Пока что бычий импульс цены получает подпитку от сдержанных ожиданий относительно возможности еще одного снижения процентной ставки ФРС в декабре. Но для окончательного прорыва в зону среднесрочного бычьего рынка цене необходимо закрепиться в зоне выше ключевых уровней сопротивления 99.96 (200-периодная скользящая средняя на дневном графике), 100.00. Прорыв выше 100.36 (50-периодная скользящая средняя на недельном графике) подтвердит переход цены в зону среднесрочного бычьего рынка и откроет ей перспективу роста в сторону ключевых уровней сопротивления 101.45 (200-периодная скользящая средняя на недельном графике), 101.75 (144-периодная скользящая средняя на недельном графике), отделяющих долгосрочный бычий рынок USDX от медвежьего.

В альтернативном сценарии пробой отметки 99.00 и уровня поддержки 98.95 может спровоцировать возврат цены в зону среднесрочного и долгосрочного медвежьих рынков.

Риски и неопределенности

- Среди факторов риска значится рост популярности технологий искусственного интеллекта (ИИ), которые снижают потребность в рабочей силе, вызывая обеспокоенность среди участников рынка. Это усиливает неопределенность относительно будущих решений ФРС касательно процентных ставок.

- Кроме того, на рынке активно циркулируют слухи о возможной замене главы ФРС Джерома Пауэлла президентом Дональдом Трампом. Вчера он заявил репортерам, что сделал выбор в пользу замены главы ФРС Пауэлла. «Я начал собеседования на пост председателя ФРС, и я думаю, что уже знаю выбор», - сказал Трамп, добавив, что хотел бы «убрать Пауэлла прямо сейчас», но люди «удерживают» его от этого шага. Подобные политические интриги вносят дополнительную волатильность в котировки доллара.

Заключение

Динамика доллара США остается зависимой от публикации важных макроэкономических данных и решений ФРС. Ожидания трейдеров формируются вокруг вероятности изменения процентных ставок и состояния рынка труда. Текущая ситуация предполагает высокую степень неопределенности, что поддерживает повышенную волатильность и активность игроков на валютном рынке.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română